山本謙三(やまもと・けんぞう)

オフィス金融経済イニシアティブ代表。前NTTデータ経営研究所取締役会長、元日本銀行理事。日本銀行では、金融政策、金融市場などを担当したのち、2008年から4年間、金融システム、決済の担当理事として、リーマン・ショック、欧州債務危機、東日本大震災への対応に当たる。

日本はもともと、資金決済のオンライン化がいち早く進んだ国だった。1973年に全国銀行の内国為替システムが稼働を開始し、手形・小切手決済の多くがオンライン決済に移行した。家計の決済も、公共料金の自動引き落としや給与の振り込みが広く利用されてきた。

だが、日々の買い物には現金決済が多く残った。現金の取り扱いは、店舗だけでなく銀行にも多額のハンドリングコストがかかる。にもかかわらず、銀行によるキャッシュレスはなかなか進まなかった。最近のキャッシュレスも非銀行系企業が主導する。なぜこうなったのだろうか。

◆キャッシュレスに必要な2つのシステム

キャッシュレスの実現には、大まかにみて二つのシステムが必要となる。第1は、顧客と店舗(加盟店)のインターフェースである。第2は、その背後で顧客の預金口座から店舗の預金口座に資金を振り替える仕組み(決済手段)である。

前者のインタ―フェースとは、ICチップやQRコード、磁気ストライプに書き込まれた情報を、スマホや端末上で読み取る仕掛けをいう。後者の決済手段とは、クレジットカードやデビットカード、電子マネーなどをいう(注1)。①顧客にとっては前払い、即時払い、後払いの違いが、②店舗にとっては3営業日後入金、月2回入金などの違いがある。

(注1)最近は、物理的なカードの発行や使用を伴わず、オンラインで決済する「後払い」「即時払い」「前払い」の仕組みがある。これも、それぞれクレジットカード、デビットカード、電子マネーと総称される。

最近の関心はもっぱらインターフェースの利便性や「お得感」に向かうが、決済手段も重要である。顧客も店舗も、最終的には「一般的な通用力」のある預金や現金を必要とするからだ。小額でない限り、いつまでも電子マネーのままで保有したり、入金を待ったりするわけにはいかない。

しかし、店舗への入金頻度が月1、2回などに限られれば、店舗側に機会費用(金利)が生じる。あるいは、クレジットカードでの決済や電子マネーと預金口座の間の資金移動には通常、手数料がかかる。決済手段の選択は、キャッシュレスのコスト構造を決める重要な要素となる。

◆致命的だったデビットカードの立ち遅れ

日本のキャッシュレスにとって致命的だったのは、銀行デビットカードの立ち遅れだろう。デビットカードは、最近こそブランド系の発行が増えているが、これまでは、銀行キャッシュカードをそのままデビットカードとして使用できる「Jデビット」が主流だった。

Jデビットは、買い物の現場で即時に銀行預金を引き落とす仕組みであり、「銀行発行の電子マネー」と観念することができる。想像してみよう。預金口座を二つに分け、第2口座に第2キャッシュカードを発行する。この場合、第2キャッシュカードを電子マネーと呼んでも、なんら違和感はないはずだ(わざわざそうする必要はなく、1枚のキャッシュカードで十分だ)。

したがって、もしデビットカードが先行して普及していれば、電子マネーの機能を大方カバーしていた可能性が高い。現在急速に普及しつつある非銀行系電子マネーも、拡大余地は限られていたかもしれない。

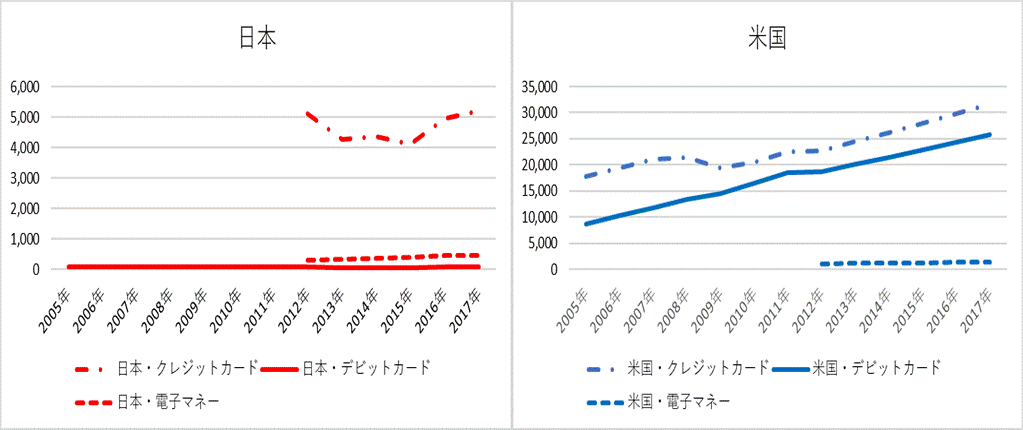

実際、デビットカードの普及が早かった欧米では、電子マネーの伸びは鈍い(参考1参照)。中国のキャッシュレスも、主流はデビットカードだ。日本は2017年の時点で、国際決済銀行(BIS)統計24か国中、電子マネーの利用がデビットカードを凌駕(りょうが)する唯一の国である(注2)。

(注2)電子マネーの利用がわずかで、同データを収集していない国を含む。キャッシュレスの内訳項目すべてを公表していない中国、南アフリカを除く。

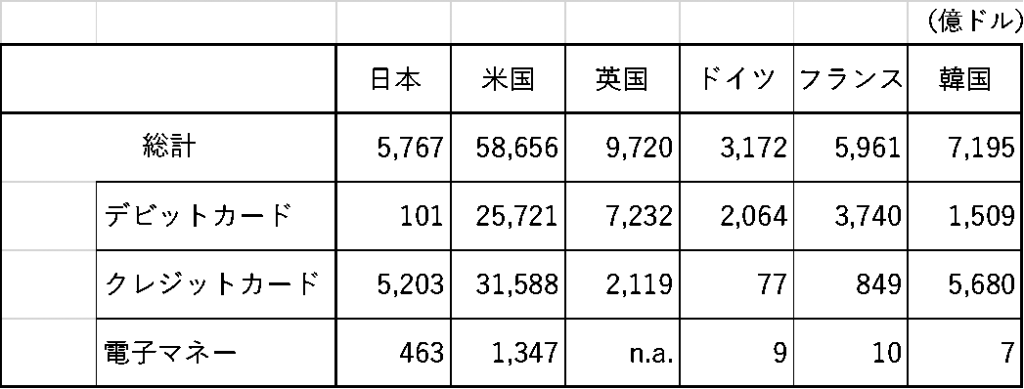

(参考1)決済手段別・利用金額の国際比較(2017年)

(注1)総計には、上記内訳のほか、”card with a delayed debit function”を含む

(注2)英国の電子マネーはデータなし(僅少)。韓国は補助金供与を反映して、クレジットカードの利用率が高い

(出所)Bank for International Settlements “Use of payment services/instruments: value of cashless payments by instrument types”を基に筆者作成

◆銀行の誤算

Jデビットの浸透が遅れたのは、読み取り端末を置く店舗が少なかったことに尽きる。これは銀行界に営業努力が欠けていたせいだ。発足当初、都銀の利害関係が絡み、牽制(けんせい)しあった結果ともいわれる。同時に、多くの銀行が「非現金決済の主流はクレジットカードになる」と見込み、もっぱらクレジットカードに力を注いだことが大きい。

実際、1990年代以前の海外では(とくに米国)、クレジットカードが広範に利用され、銀行収益の大きな柱となった。日本も、――当初、銀行本体によるカード発行は認められていなかったが――各行は、関連会社を通じて、クレジットカードの拡大と加盟店の開拓に注力した。

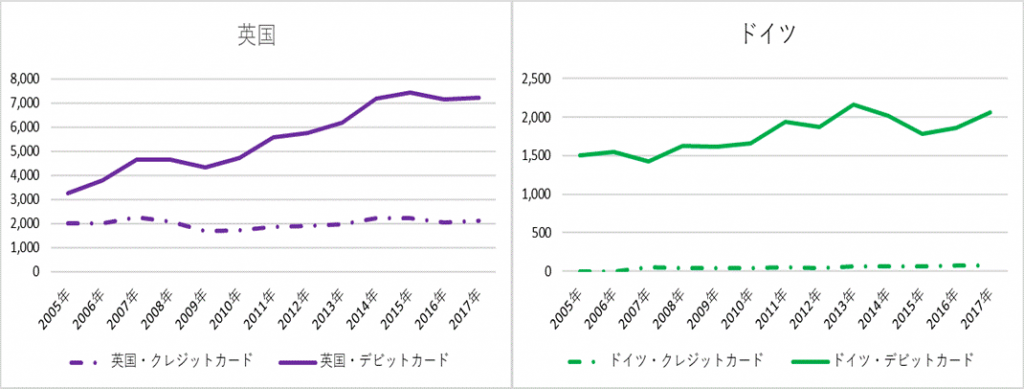

しかし、海外ではその後、デビットカードが急速に伸長した(参考2参照)。①過度のクレジットカード利用に伴う借金累増への懸念が高まったこと②信用力の低い若年層を中心に、制約の少ないデビットカードの利用が進んだこと③加盟店も入金タイミングの早いデビットカードを好んだこと――などが理由とされる。

いまや欧州では、デビットカードが圧倒的な優位を保つ。米国も、――利用金額は依然クレジットカードが優位にあるものの――利用件数では、デビットカードがクレジットカードを凌駕するにいたっている。

(参考2)日米英独の決済手段別・利用金額の推移(億ドル)

(注)ドイツの電子マネーは少額のため、グラフから割愛。英国は電子マネーのデータなし(僅少)

(出所)Bank for International Settlements “Use of payment services/instruments: value of cashless payments by instrument types”を基に筆者作成

◆非銀行系キャッシュレスの独自の発展

こうしたなかで、日本では、デビットカード立ち遅れの間隙(かんげき)を縫って、非銀行系電子マネーが拡大した。当初は、電車代やコンビニ代金など特定の使途に用いられるものが主だったが、最近は多数の提携店で利用できる電子マネーが登場している。

この間、非銀行系電子マネーも、デビットカードの機能代替にとどまらず、独自の工夫で顧客と提携店を増やしてきた。なかでも、ポイントやクーポン付与の効果は大きかった。これにはカード発行企業がコストを負担するものと、提携店舗が負担するものとがあるが、キャッシュレス利用の最大の魅力となっている。

また、非銀行系は、クレジットカードなど、電子マネー以外の決済手段も装備することで、顧客の利便性向上にも努めてきた。最近では、個人間送金のサービスを始める例もみられる(ただし、これらがコストを引き上げ、将来的に店舗や顧客の負担を増やす可能性もあるだろう)。

◆銀行に挽回の余地はあるか

以上を踏まえ、今後、銀行に挽回(ばんかい)の余地はあるだろうか。考えられる条件の検討は別の機会に譲るが、非銀行系が構築してきたネットワークの広さと工夫をみれば、銀行が容易にキャッチアップできるものではないだろう。

その一方で、世界の潮流にみられるように、預金口座に直結する銀行のシステム(デビットカードや類似の仕組み)は決して侮れない。

今後、銀行はキャッシュレスの分野で巻き返しを図れるのか、このまま非銀行系に主導権を譲るのか。あるいは、一定の棲(す)み分けが図られるのか、それとも非銀行系とアライアンスが組まれるのか。今後の展開から目が離せない。

コメントを残す