小澤 仁(おざわ・ひとし)

バンコック銀行執行副頭取。1977年東海銀行入行。2003年より現職。米国在住10年。バンコク在住18年。趣味:クラシック歌唱、サックス・フルート演奏。

私の勤務するバンコック銀行日系企業部では主に日本の提携銀行から20人強の出向者を受け入れている。こうした出向者に対してバンコック銀行の商品を理解してもらうなどの目的から約5か月間にわたる研修期間を設けている。この通称「小澤塾」では、タイにおける銀行業務以外に主要国経済や地方創生などをテーマに論文を作成してもらっている。今回は第4回として、川原隆輔さん(平成23年入行、山口県出身)の分析を紹介する。

世界は1998年の米ソの冷戦構造の終焉(しゅうえん)とともに米国一強の構造となった。それ以降米国の理想主義に基づいた「新自由主義」と「グローバル経済の推進」が世界のスタンダードとなった。しかしイラク戦争からの撤退やリーマン・ショックなどによって米国の覇権は揺らぎつつある。こうした中で「新自由主義」と「グローバル経済」に強硬に反対の意を唱えたのがドナルド・トランプであり、結果として「トランプ現象」を引き起こした。世界に強烈な影響を与えてきた米国が今後どのようになっていくのであろうか? 米国の強さの基盤であった米国経済の現状について以下、川原さんの分析を見ていきたい。

1. 米国の経済状況

アメリカ合衆国(以下、米国)は50の州及び連邦区から成る連邦共和国であり、世界第3位の総面積、並びに世界第3位の人口を有している。まず始めに、主要各国と比較した米国の経済概況について確認する。

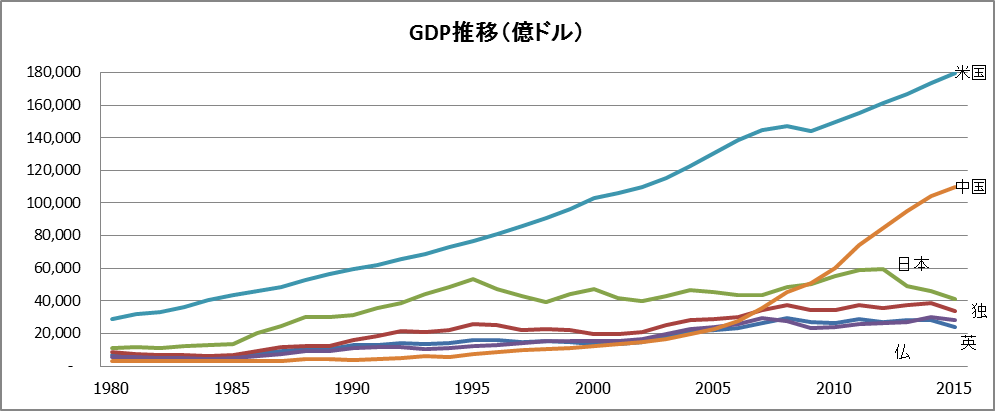

出典:IMF

2016年現在、米国のGDP(国内総生産)は世界一であり、日本、ドイツ、イギリス、フランスといった主要先進国と比べても米国のGDPは突出して大きく、世界のGDPのおよそ20%超を占めている。ほぼ一貫して、米国はGDPを拡大しており、1995年に日本の約1.5倍ほどであった米国GDPは、2015年には日本の約5倍近くまで拡大するなど、主要先進国との比較において、米国の優位は揺らぎ無いもののように見受けられる。一方で、米国とのGDPの差を急激に縮めているのが中国である。OECD(経済協力開発機構)によると近い将来、GDPにおいて、中国が米国を抜き1位になることが示唆されている。

次に米国のGDP構成について見ていきたい。

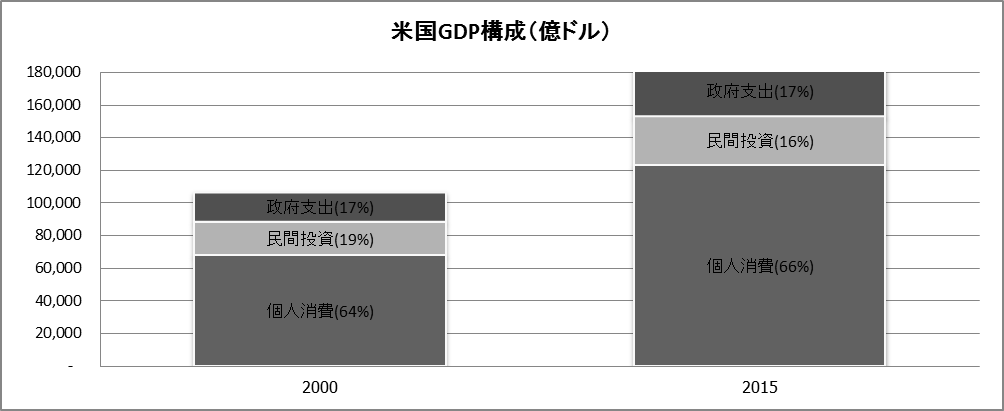

出典:Bureau of Economic Analysis

GDPは個人消費、民間投資、政府支出の合計である。米国のGDP構成を分析すると、2015年時点で約7割を個人消費が占めており、米国GDPの拡大は個人消費が支えていることを確認できる。

2. 米国国民の経済状況

前章でGDPの拡大は米国内の個人消費によって支えられていることが確認できた。本章では米国国民の経済状況について見ていきたい。先ず始めに米国の個人消費の内訳について確認する。

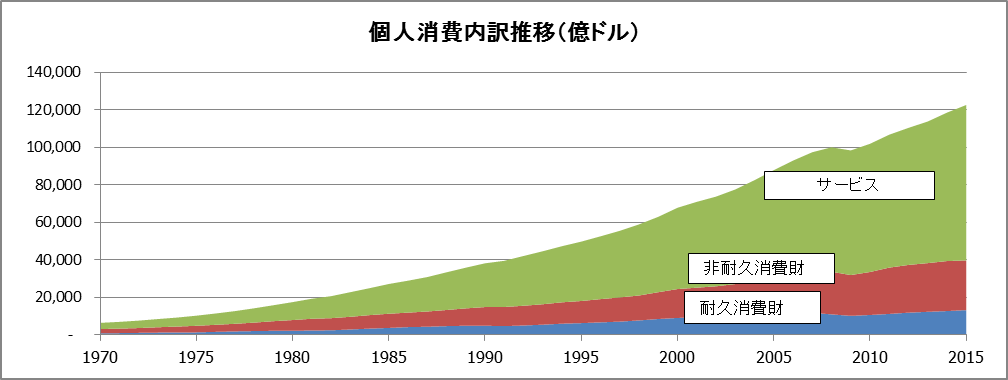

出典:Bureau of Economic Analysis

個人消費についてはサービスへの消費額が拡大しており、右肩上がりで増加している。この個人消費の増加と同様の推移で増加しているのが、米国全体の個人負債総額である。

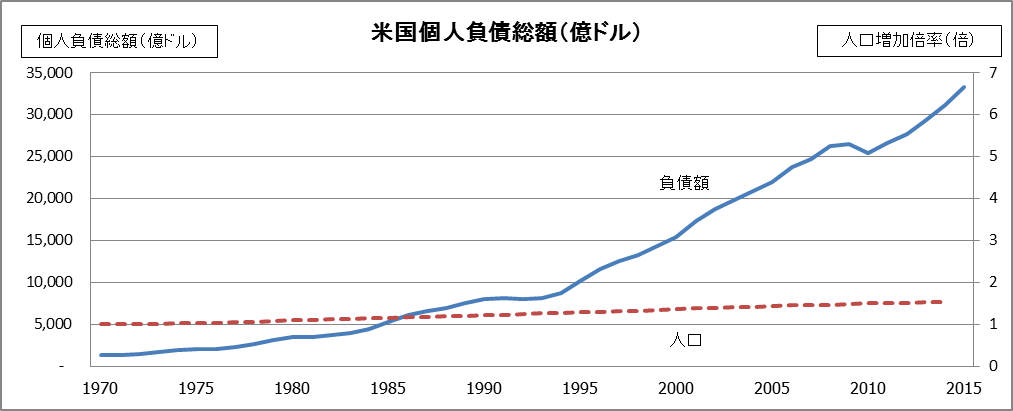

出典:FRB

1970年から比較すると、米国全体の個人負債総額は30倍近く増加し、1人あたりの負債額は10倍近く増加している。

消費と負債の増加に影響を及ぼしうる人口の推移について確認すると、先進国の中では珍しく、米国の人口は継続して増加基調にあり1970年と比較すると、1.5倍の人口となっている。

人口増加の要因のひとつがヒスパニック人口の増加である。1990年代、米国における最大のマイノリティーであった黒人を抜き、現時点でヒスパニックが米国最大のマイノリティーとなっている。1973年時点で10,795千人、全人口の5%程度であったが、2014年時点で55,614千人、全人口の20%近くを占めている。

一方で非ヒスパニックの白人については増加がほとんど見られず、全人口に占める割合は年々低下し、1990年代には70%近くを占めていたが、2014年時点で60%近くまで下落している。

出典:U.S. Department of Commerce

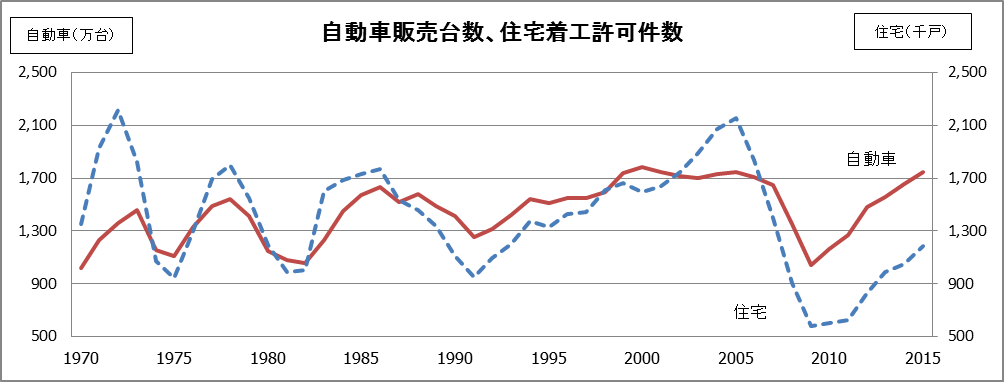

一般的に人口増加に伴い、自動車販売台数、並びに住宅着工許可件数は増加する。しかしながら、右肩上がりの人口増加の中で、米国の自動車販売数、住宅着工許可件数ともに顕著な増加は見られない。特に住宅着工許可件数については1970年の許可数よりも少なく、歴史的に見ても低い水準である。人口が増加しているにもかかわらず、住宅着工許可件数の増加が見られないことは、増加人口内に新築住宅を購入できるだけの所得者が少ないことが推察できる。

出典:U.S. Department of Commerce

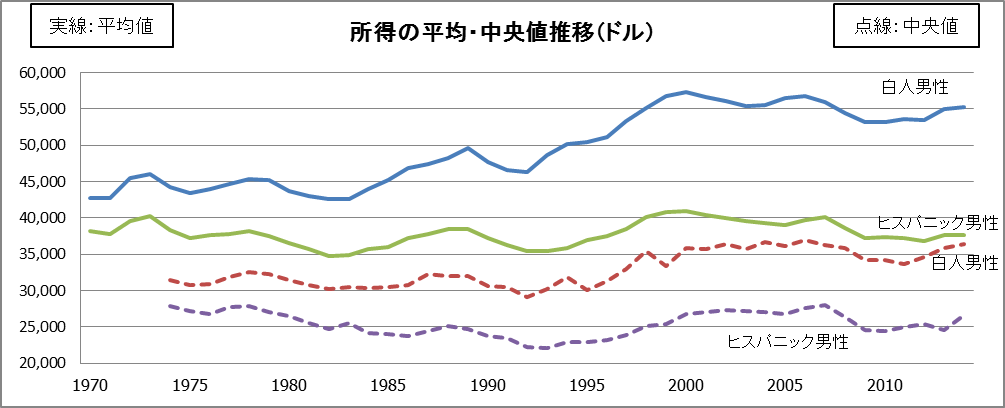

ヒスパニックの所得の平均は白人所得よりも低く、また1970年代のヒスパニック自体の所得と比べて減少していることが確認でき、当該人口の増加によって新築住宅の着工件数を牽引(けんいん)することは困難であることが推察できる。また、白人男性の所得において、平均値上げは1970年代から15,000ドル程度増加しているものの、中央値上げは同程度の増加は確認できず、平均値と中央値の相違が拡大している。中央値と平均値の相違の拡大から、白人内の所得格差の拡大を読み取れる。

出典:FRB

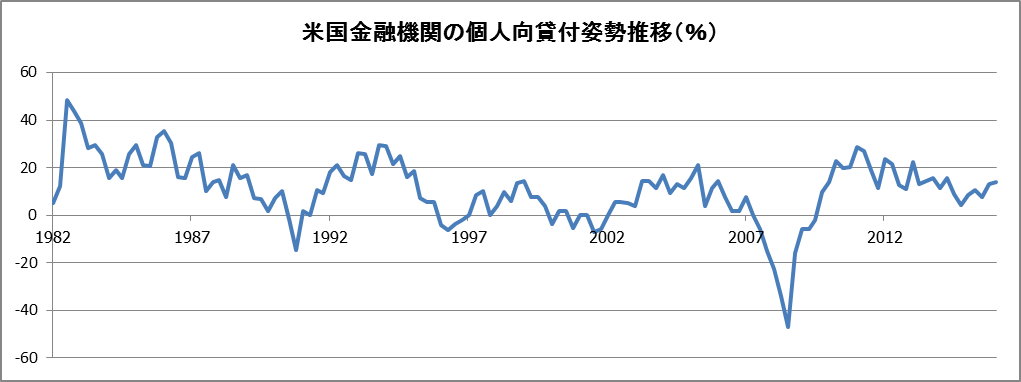

米国の金融機関に対しFRB(連邦制度準備理事会)が実施した貸出態度の調査結果が上記指標である。3カ月前と比べて貸出を「推進」している場合はプラス、「抑制」している場合はマイナスの値となる。リーマン・ショック直後を除き、ほぼ一貫して米国金融機関は個人向け貸出を推進している。

米国GDPの7割を占める個人消費は年々増加し、米国経済を支えているものの、個人消費の増加を支えたのは、負債の増加であることが確認できた。

3. 米国の軍事力

次に米国の軍事力について確認する。

出典:SIPRI Military Expenditure Database

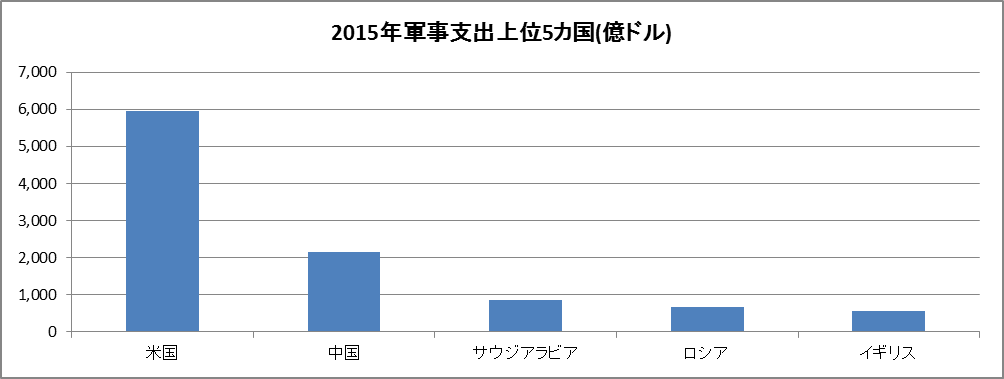

1973年のベトナムからの完全撤退後も冷戦を通じて米国の軍事費は増大した。冷戦終結により多少削減されたものの、2001年の同時多発テロを皮切りに急増する。その後もリーマン・ショック後の景気悪化打破を目的に軍事費は増大。2010年以降減少傾向にあるが、軍事費の支出額において、米国は世界一の座にある。

核保有数においても7,300発を保持するロシアに次ぐ7,000発を保有しており、軍事面においても相応の存在感を確認できる。

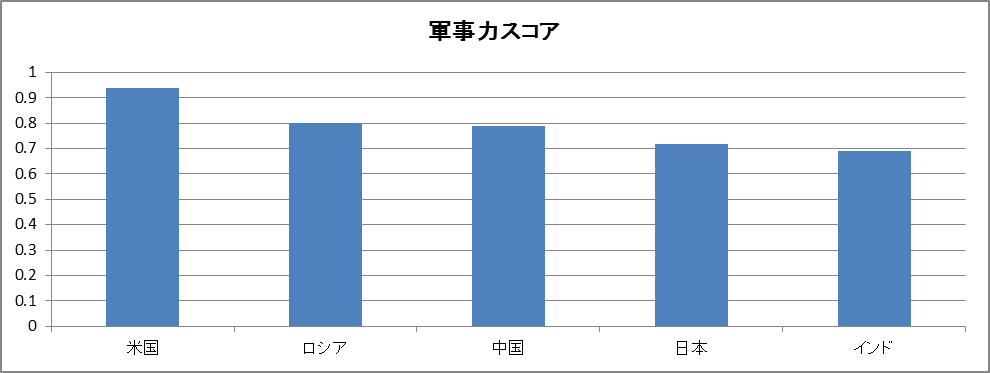

出典:SIPRI, Global Firepower,Credit Suisse

しかしながら、核を除いた軍事力になると世界一の軍事費にもかかわらず、米国の軍事力が突出して大きくないことが確認できる。クレディ・スイスが発表した軍事力スコアによると現時点で米国の総合的な軍事力は世界一であるが、現役軍人における評価では中国、戦車における評価では、米国が劣っていることを示唆している(軍事力スコア内訳:現役軍人5%、戦車10%、航空機20%、攻撃用ヘリコプター15%、航空母艦25%、潜水艦25%)。

2010年以降、リーマン・ショックからの景気回復により、米国の軍事費は減少基調にある。「責任ある連邦財政のための委員会(CFRB)」によると次期大統領候補であるクリントン氏、トランプ氏ともに、政権交代後の米国財政赤字は拡大する見込みである。拡大する財政赤字の中で、軍事費の拡大は容易ではない。軍事費への支出が維持、若しくは縮小される中で、米国の軍事力と中国・ロシアとの軍事力の差は更に縮小することが予想される。今後、米国が「世界の警察」たる存在感を発揮することは出来なくなるであろう。

4. 米国経常収支・米国への投資について

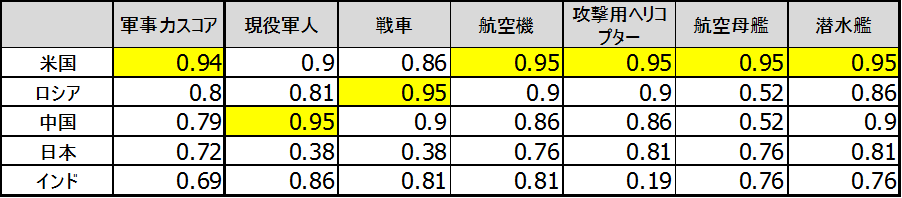

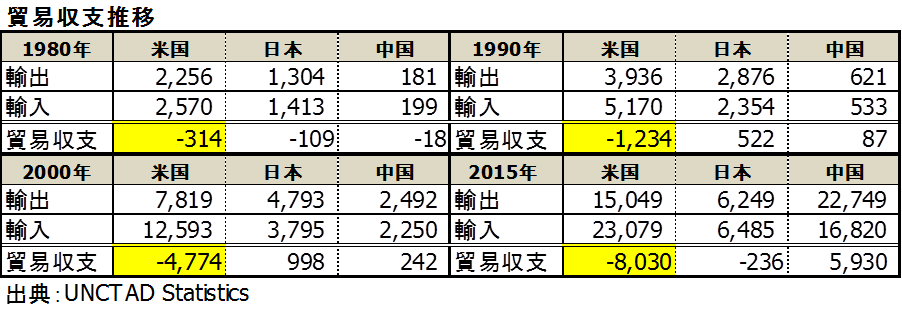

次に米国の経常収支ついて確認する。米国は1980年以降、在外調達の拡大と米国内の製造業の縮小により、下記の通り輸入超過が続いている。

出典:IMF

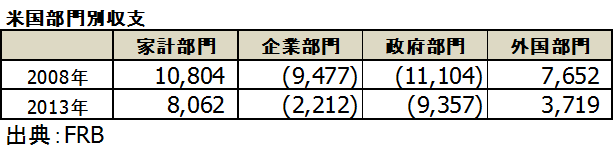

経常収支は貿易収支と所得収支の合計である。米国は輸出に対し輸入が圧倒的に大きいため貿易収支において多額の赤字を計上しており、米国の経常収支は赤字が続いている。経常収支が赤字ということは、国内の経済活動に必要な金額を海外からの資金に頼らなければならない状態という事である。この点は米国の部門別収支からも確認できる。

家計部門の資金余剰は貯蓄超過、企業部門の資金不足は投資超過、政府部門の資金不足は財政赤字、外国部門の資金余剰はアメリカの経常収支赤字を表す。2008年と2013年を比較すると、各部門間の収支の差は縮小しているものの、依然、政府部門と企業部門の資金調達を家計部門だけではカバーできておらず、外国部門にて対応していることが見て取れる。

IMF(国際通貨基金)によると、2021年時点においても米国は8,700億ドルの経常収支赤字を計上する見通しである。つまり、今後も経常収支赤字分の資金を海外から調達できるという認識を米国が保持している、もしくは現状の収支構造の転換が困難であることを推察できる。

次に海外から米国への投資状況について確認する。

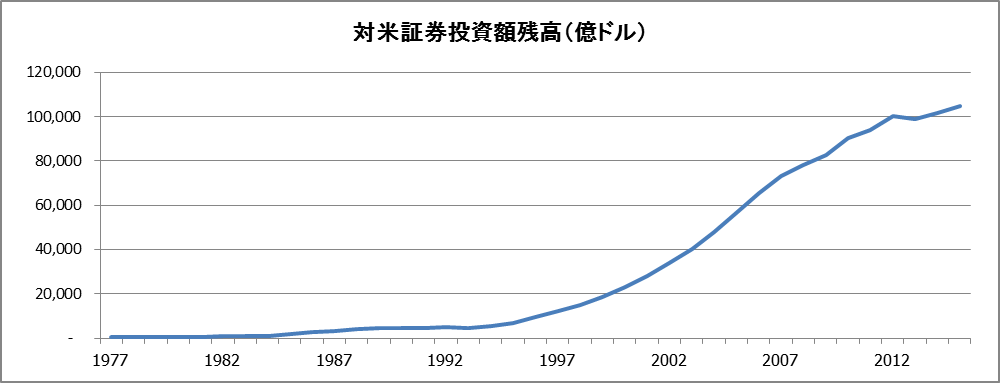

出典:Treasury International Capital (TIC) System

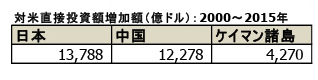

上記のグラフは対米証券投資にかかる買いと売りの差し引きの累計である。国債、政府機関債、社債、株式の4取引の合計となっており、2000年代以降の増加が顕著である。2015年時点の対米投資額残高の上位3カ国は、日本、中国、英国領ケイマン諸島となっている。2000年からの15年間において、日本、並びに中国からの資金流入が大きいことが確認できる。米国が継続して計上している経常収支赤字と対米証券投資を比較すると下記の通りである。

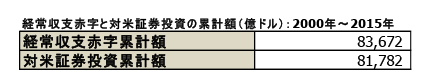

米国の経常収支赤字により外国に流出した金額と、対米証券投資額の金額が近似していることから、米国の経常収支赤字により、外国が取得したドルのほとんどが、ドル建資産である米国債、政府機関債、社債、株式投資となっていることが読み取れる。各国の投資先として米国市場が選択された結果、米国の投資市場として魅力は高まり、更なる投資を呼び込んだのである。NYダウの株価についても同様の動きが確認できる。

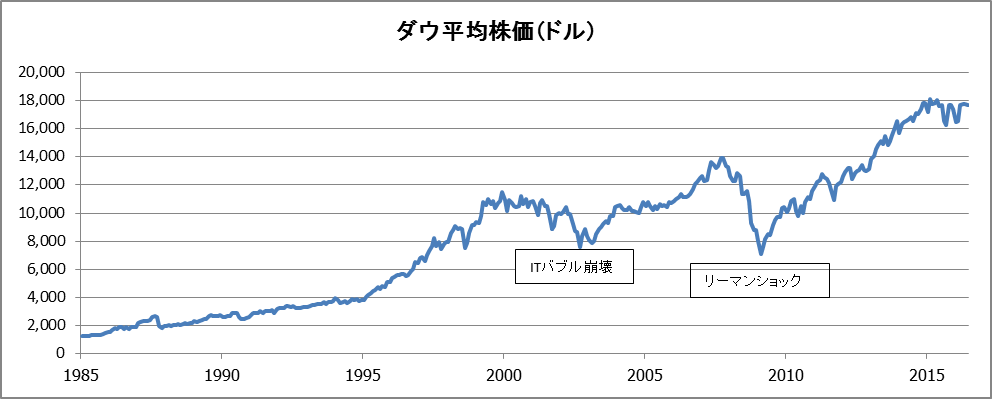

出典:Dow Jones Industrial Average

リーマン・ショックによりダウ平均株価は大きく下落したものの2013年には危機発生前の最高値を更新した。特に2009年以降、つまりFRBにおける量的緩和政策以降の株式市場への資金流入が顕著である。

ダウ市場における海外投資家の保有率については確認出来ないが、FRBによると、2000年時点で米国非金融企業の株式に対する海外保有者の割合は約10%であったが2015年時点で20%となっており、株価上昇の一要因として海外からの資金流入が支えていることが推察できる。

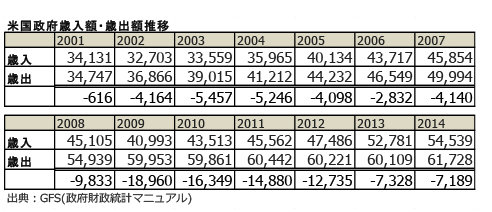

次に米国債について見ていきたい。米国は下記の通り、財政赤字が続いており国債の発行額は増加している。

出典:the White House

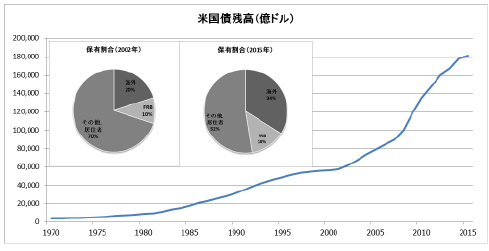

米国債の残高においても2000年代以降の急増が確認できる。これほどの急増があるにもかかわらず、米国債の金利急騰は見られていない。これは米国の経常収支赤字によってドルを蓄えた諸外国の米国債購入によるところが大きい。

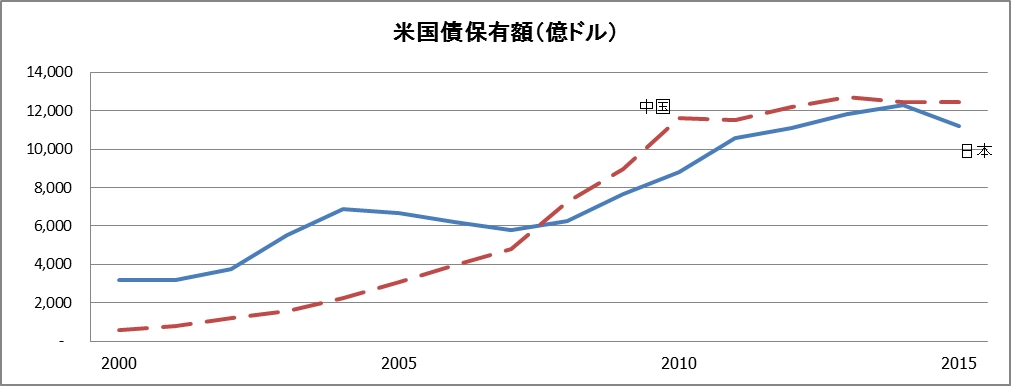

出典:U.S. Department of the Treasury

米国債の保有額が大きい国が中国、並びに日本であり、2015年時点で1位が中国、2位が日本となっている。2000年以降、中国の保有額が大きく増えており、中国が外貨準備のため多額のドルを保有し、ドルの運用先として米国債を購入していることが推察される。なお、2015年時点で米国非居住者が保有する米国債は6兆1,453億ドルとなっている。

5. ドルの価値について

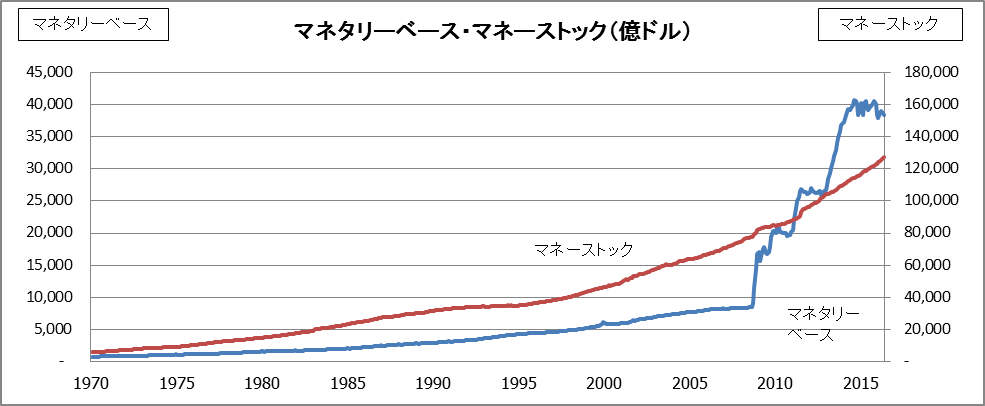

本章では、基軸通貨としてのドルへの信認について考察したい。先ずはマネタリーベース、並びにマネーストック(マネーサプライ)について確認する。

出典:FRB ※マネーストックはM2:現金+要求払預金+貯蓄預金+小口定期の数値を利用

マネタリーベースは、流通する現金量と民間銀行が保有する中央銀行への預け金の合計である。リーマン・ショック以降、マネタリーベース増加のため、FRBが量的緩和政策を実施。増刷したドルを利用し、市中銀行から国債を購入することで市中銀行へドル供給を行った。その結果、リーマン・ショック以降の2008年から2015年の間にマネタリーベースはおよそ3倍となった。

マネーストックは政府や金融機関を除く、一般法人、個人、地方公共団体などの通貨保有主体が保有する現金や預金などの通貨量の残高を表す。両者の関係を数式で表すと下記の通りとなる。

〔マネーストック=マネタリーベース×信用乗数(貨幣乗数)〕

米国のマネーストックは非居住者も通貨保有主体に含んでおり、マネーストックの増加は海外を含めた全世界でのドル保有量が増加していることを表す。なお、海外公的機関はマネーストックの通貨保有主体として除かれており、各国が準備高等で保有するドル現金はマネーストックには算入されない。

中央銀行の金融政策によってマネタリーベースのコントロールは可能であるが、マネーストックについては国内の民間部門が借入を行うことで増加する。マネタリーベースの急増によって、金融機関が貸出を推進できる環境を整えても、実態経済の需要喚起に即座に直結するものではないため、マネタリーベースとマネーストックの動きは必ずしも一致しない。

米国において、マネタリーベースほどの急増は確認できないが、マネーストックは右肩上がりで拡大している。経常赤字国である米国が自国通貨のドル流通量を急増したことで、供給に見合うだけのドル安の発生が予想できる。急激なドル安は国際通貨としてのドルの信認を損なうものであるが、現時点で急激なドル安は発生していない。その要因は三つほど考えられる。

一つ目がドルは国際決済に用いることができるため、貿易取引におけるドル需要が相応にあること。

二つ目が米国の投資市場が活況を呈しており、ドル建て資産への需要、つまりドルの需要を高めていること。

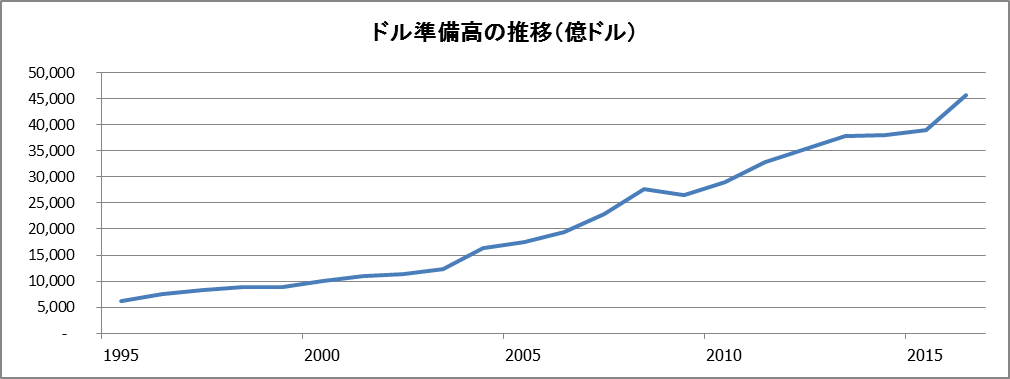

三つ目が各国の外貨準備高として必要とされるドル需要である。

出典:IMF

全世界における外貨準備高としてのドルは、1995年から5倍近く増加した。2016年時点で外貨準備高が世界一の国である中国の外貨準備高は3兆2,000億ドル相当である。中国の準備高の内訳は公表されていないが、米国の経常収支赤字が拡大した2000年から20倍近い外貨準備高を築いており、中国が相応のドルを保有していることが推察される。

6. 結論

前章までの確認事項を要約すると下記の通りである。

1) 米国内の個人消費の拡大が米国GDPの拡大を支えている。

2) 米国内の個人消費の拡大は所得増加ではなく負債増加が支えている。

3) 米国の軍事力は依然世界一であるものの、世界の中で突出して大きな軍事力を持つ存在ではなくなっている。

4) 経常収支赤字によって海外へ流出した資金は米国債を始めとした対米証券投資として米国に還流しており、特に日本、並びに中国からの資金流入は多額である。

5) 米国ではマネタリーベースの急増、マネーストックの増加が確認できるが、①国際決済通貨②米国市場の活況③外貨準備高――といった三つの要因によって、ドル価値は安定している。

以上、米国の現状について大筋で確認できたが、確認の結果、導き出された米国経済への懸念材料はドル価値を支える三つの要因の継続性である。各要因について順に考察したい。

①国際決済通貨としてのドル需要

ドルを国際決済通貨たらしめるのは、米国の突出した軍事力と経済力によるものであるが、前述したとおり、軍事力については米国一強とは言えなくなっており、またGDPについても近い将来、中国が米国を抜く可能性が示唆されている。軍事面、経済面における存在感の低下は国際決済通貨としての役割を他通貨に取って代わられる可能性があることを予想しうる。

しかしながら、国際決済通貨として考えられる通貨がユーロと元であるが、ドルを主軸とした決済制度が確立している中、足元でユーロや元がドルに代わって利用される利便性、必然性は乏しいと考えられる。将来的に、EU(欧州連合)圏や中華圏といった当該通貨地域の中での利用は拡大し、その分だけドル需要が低下する可能性は想定し得るものの、本件については喫緊の懸念事項ではないと思われる。

②米国市場の活況継続性

経済の成長が見込まれる限り、当該市場は投資先として有望となるが、米国経済の拡大は借入により拡大した個人消費が支えている。仮に大きな景気後退が発生した場合、金融機関の貸出姿勢は消極的となり、個人消費の悪化、更なる景気後退、投資市場としての魅力低下、ドル建て資産からの回避、ドル需要の低下という一連の流れが想定される。

現時点で、米国金融機関は個人向け貸出に対して積極的であり、個人消費は引き続き拡大基調にある。米国経済が順調に拡大する限りにおいて、金融機関の姿勢の急変の可能性は少ないと予想される。個人の負債が年々拡大し続けていることに不気味さは残るものの、本懸念事項についても喫緊の懸念事項とは断言できない状況である。

③外貨準備高としてのドル需要

ドル価値を支える三つの要因のうち、喫緊の懸念事項として挙げられるのが、外貨準備高としてのドル需要である。一般的に自国通貨の急激な為替変動を防ぐために外貨準備高は利用される。ドル多額保有国において、急激な自国通貨安圧力が発生した場合、当該政府は外貨準備高であるドルを売り、自国通貨の買い支えを行う。

足元でこの動きが確認できる国が、外貨準備高が世界一の国である中国である。2015年年末に中国企業・中国国民による国外への資産逃避が急増し、中国からの資金流出額は1兆ドル相当に達した。

中国企業や中国国民によって大量の人民元が売られる一方で、中国政府は人民元の価値を維持するため、外貨準備高であるドルを売って人民元を買い支えた。その結果、2015年の1年間で5,126億ドル相当の準備高が減少することとなったのである。

中国政府が巨額のドルを放出することで全世界のドル供給は需要に対して大きくなる。中国企業、並びに中国国民が資本流出先としてドルを選択した場合、引き続きドル需要は維持されるが、政府によるドルの大量売却の可能性がある以上、流出先としてドル以外の通貨、資産を選択することは十分想定される。その結果、ドル供給量に見合うだけの需要は維持できなくなり、急激なドル安が発生するのである。

急激なドル安は、米国における輸入価格の急上昇、個人消費の冷え込み、投資市場としての米国の魅力低下といった負の連鎖が想定される。またドル準備高の減少は、準備高を利用した米国債の購入量の減少にも繋がることから、基軸通貨としてのドルの信認だけでなく、米国経済そのものの信認に影響しうる懸念事項である。特に本懸念事項の震源地は米国国外の中国であるだけに、対応は非常に困難であると言える。

以上が米国経済への懸念事項である。

急増するドル、並びに米国債を支えた要因の一つが、中国によるドル準備高増加、またドル準備高を利用した米国債の購入であった。従来までのように、一辺倒に中国がドル準備高を積み上げる未来は描けなくなっており、外貨準備高としてのドル、並びに米国債への需要低下、それに伴う価値の下落が予想される。今後、どの国も外貨準備の中心として当然のようにドルを選択し、ドル建て資産に投資するという動きは少なくなることが推察される。米国一強の時代は終わり、多極化の時代に移行しているのである。

コメントを残す