小澤 仁(おざわ・ひとし)

バンコック銀行執行副頭取。1977年東海銀行入行。2003年より現職。米国在住10年。バンコク在住26年。趣味:クラシック歌唱、サックス・フルート演奏。

バンコック銀行執行副頭取。1977年東海銀行入行。2003年より現職。米国在住10年。バンコク在住26年。趣味:クラシック歌唱、サックス・フルート演奏。

バンコック銀行日系企業部には、新たに採用した行員向けに6か月の研修コースがある。この期間、銀行商品や貸し出しの基本などを宿題回答形式で、英語で講義を行う。この講義と並行して、日本人新入行員として分析力、企画力などを磨くため、レポートの提出を義務づけている。今回は、寺尾柊人(しゅうと)さんが作成した酒類関連のレポートをご紹介したい。

バンコック銀行日系企業部では2014年7月以降、日本のお酒をタイの人たちに知ってもらう目的で、「日本酒テイスティング会」(当初はワインで実施)を過去10回にわたって開催。バンコック銀行傘下の高級会員制クラブ「バンコッククラブ」の会員の方々や弊行のタイ人顧客を招き、毎回盛況のうちに試飲会が行われている。タイ人向けB to C(消費者向け)の日本酒テイスティング会としてはタイでほぼ唯一のもので、タイ人に日本のお酒を知っていただくことに少しは貢献できたものと自負している(拙稿第237回「『日本酒テイスティング会』試行錯誤の歴史―3年半ぶり開催 日本食ブームも追い風に」〈2023年3月17日付〉をご参照ください)。

さて、今回のレポートはそんなお酒に関して、その種別や世界の地域別に分析をしたものである。日本のお酒関連の事業者にとって今後の事業展開に大変参考になる資料であると思う。ぜひご一読いただきたい。

1.はじめに

酒は宴会や祭りなどの特別な行事だけでなく、社交の場、一部の宗教儀式など多岐にわたり利用される。また、新型コロナウイルスが蔓延(まんえん)して以降、居酒屋やバーでの飲酒から、自宅でのオンライン晩酌(ばんしゃく)が増えるなど、新たな飲酒様式が確立した。

近年では経済情勢やライフスタイルに合わせて消費者の志向も変わりつつあり、時代とともに酒類業を取り巻く環境は一変している。今後もこの動きは加速することが考えられており、酒類の現状を分析し今後の動向について考察する。

2.酒類市場の概況

2-1.酒類の概要

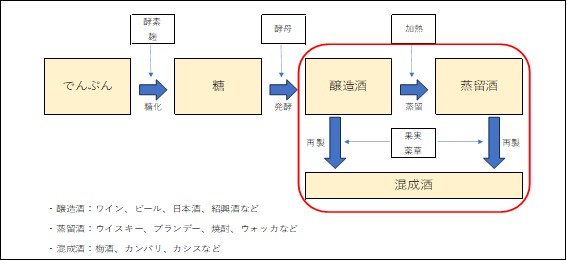

図1:酒類の分類

出典:各種HPより筆者作成

①日本で酒類は製造方法により醸造酒・蒸留酒・混成酒の3種類に分類されており、主原料により様々な品目に定義されている。例えば、ブドウを醸造すればワインになり、ワインを蒸留すればブランデーといった分類になる

②日本の酒税法上はアルコール度数1度以上の酒が酒税の対象となり、品目ごとに異なる税率が規定されている。1902年には国税収入の42%を占めるほど貴重な財源であったが、2021年は1.6%と大きく減少している

2-2.酒類消費量推移

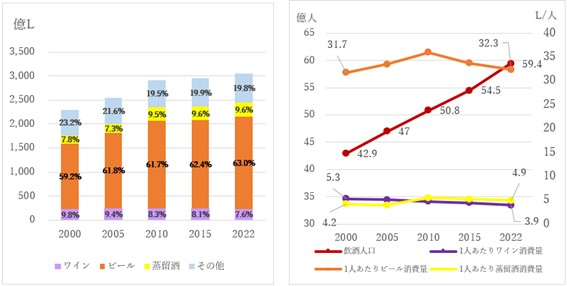

図2:世界の酒類消費量推移および上位消費国

出典:各酒の消費量データ、IMFの人口データより筆者作成

①世界の酒類消費量は年々増加基調にある。また最も消費されている品目はビールの63.0%(2022年)であり、各年代においても半数以上の消費量を占める。ビールは他の酒類と比べアルコール度数が低く飲みやすいほか、価格帯が安いことが要因

②2000年から2022年にかけて世界の飲酒人口が増加しているものの、ワインは1人あたりの消費量が5.3Lから3.9Lまで減少しており消費量は一定度の推移。一方、1人あたりのビール消費量は31.7Lから32.3L、1人あたりの蒸留酒消費量は4.2Lから4.9Lとそれぞれ増加しており、消費量の総数は増加している

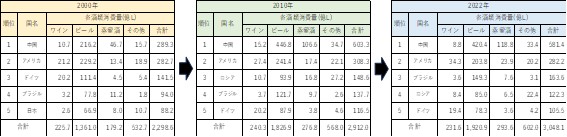

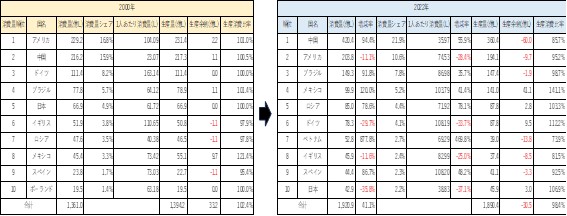

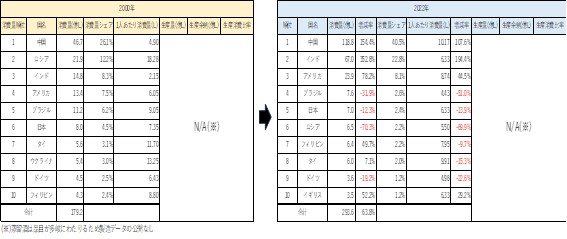

表1:国別酒類消費量

出典:各酒の消費量データより筆者作成

③国別データより、酒類の消費量1位は中国、2位はアメリカが続いているが、中国とアメリカの差は2000年以降拡大している。アメリカではワイン、中国ではビールに対するトレンドが強いなか、低アルコール・低価格であるビールのほうがワインと比べ消費量が増加しやすい品目であったことがうかがえる

④2000年から2010年にかけて中国で増加した蒸留酒の消費は茅台(マオタイ)酒であるが、主に上海や北京での消費量が増えており、経済成長に伴い中間所得層が増えたとされる。経済状況と酒類消費量の関係性は以下にて考察する

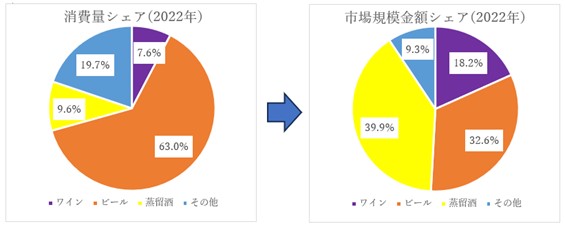

図3:世界の酒類消費量および市場規模金額シェア

出典:調査会社のデータより筆者作成

⑤2022時点の世界の消費量シェアは、ビール63.0%、蒸留酒9.6%、ワイン7.6%であるが、蒸留酒・ワインの価格帯は高い一方、ビールの価格帯は低いことから、市場規模金額シェアは蒸留酒39.9%、ビール32.6%、ワイン18.2%と蒸留酒がトップシェアを占める

2-3.飲酒人口推移

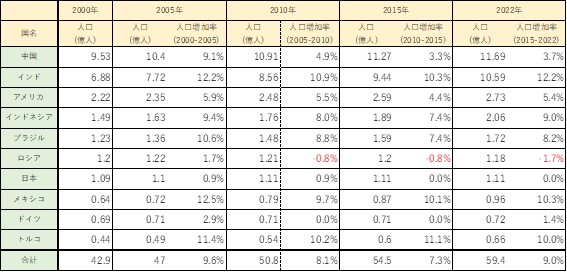

表2:飲酒人口上位10か国

出典:世界銀行の統計データより筆者作成

①飲酒可能な年齢は国により異なるため、ここでは15歳以上の人口を飲酒人口とする。上位10か国のうちロシアを除く各国で飲酒人口は増加している。特に中国、インドは飲酒人口が突出しており、世界市場における重要性が高い

②日本のように人口が減少しているとされる国においても飲酒人口は微増していることから、人口が減少しても少子高齢化が進行していれば、飲酒人口は人口減少に比し維持される

2-4.1人あたりの酒類消費量

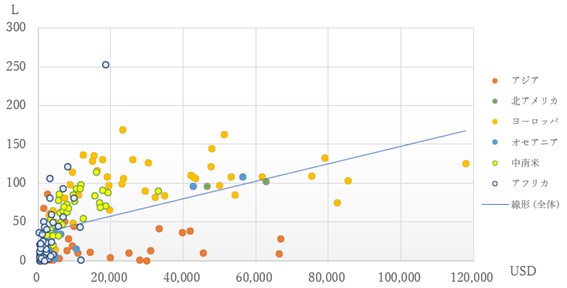

図4:各国の1人あたりGDPと酒類消費量比較

出典:世界銀行および世界保健機関(WHO)の統計データより筆者作成

①世界各国において、1人あたり名目GDP(国内総生産)と1人あたりの酒類消費量には相関関係が見られる。酒類が嗜好品であり、一定度の経済余力が必要であることが考えられる

②地域別でみると、ヨーロッパ地域は対GDPでの酒類消費量が多く、アジア地域は対GDPでの酒類消費量が少ないという特徴が見られる。これは宗教上の理由(※)が考えられるが、現在は社会的にも飲酒文化が受け入れられつつあり、今後のアジアの酒類消費量の増加が期待される

(※)アジア地域ではヒンズー教、イスラム教の信者数が多いが、ヒンズー教では飲酒を五大罪、イスラム教では飲酒を原則禁止とされている。

以下、ワイン・ビール・蒸留酒が世界の市場規模金額シェアの90%を占めることから、世界の酒類についてはこれらを考察する。

【3.ワイン】

3-1.概要

①ワインは主にブドウを原材料とする醸造酒で、紀元前5000年ごろに古代オリエントで生産された。その後、ローマ帝国の領土拡大やキリスト教の布教とともにヨーロッパに広まり、16世紀の大航海時代には、世界各地にブドウが持ち込まれ、ヨーロッパ以外でも生産されるようになった

②生産されるブドウの90%はワインに使用されており、ブドウの生産とワインの生産には強い結びつきがある。またワインの品質向上を目的とする品種開発も進み、現在3万もの品種のブドウが生産されているが、ブドウは地域性が非常に強い植物であるため、土壌や気候などがブドウの生産に適した地域を中心にワインが生産されている

3-2.消費量上位10か国

表3:ワインの生産量・消費量推移

出典:OIV(International Organization of Vine and Wine)の統計データより筆者作成

①2022年において、世界のワイン生産量・消費量の6割をフランス、イタリア、ドイツ、イギリスなどのヨーロッパ地域が占める。またこれはヨーロッパ地域の人口の76%がキリスト教徒であり、キリスト教と関係が強いワインが発展したと考えられる。なお、ドイツ、イギリスではブドウの生産に適さない気候のため、2022年のドイツの生産量は8.9億L、イギリスの生産量は0.1億Lと少ない

②アメリカでは1人あたりのワイン消費量が増加しており、2022年におけるワイン消費量1位となった。アメリカではビールの1人あたり消費量が減少(2000年104.09L→2022年74.53L)しており、ビールからワインに嗜好(しこう)が変化していることがわかる。また生産消費比率は65.2%であり、自国の消費量を生産でカバーできていない

③フランス、イタリア、ドイツ、スペインではワインの消費量が減少しているが、増減率を比較すると1人あたりのワイン消費量の減少に起因していることがわかる。しかし、依然として1人あたりの消費量が多い地域はこれらヨーロッパ地域である(2022年の1人あたりワイン消費量/フランス44.22L、イタリア43.27L、ドイツ26.82L、スペイン23.8L)

④2000年と2022年を比較して、世界の消費量はあまり増加していない。したがって今後ワイン市場を拡大するためには、品質向上や熟成期間の長期化により、ワイン単価を高めることが必要と考えられる

3-3.企業分析

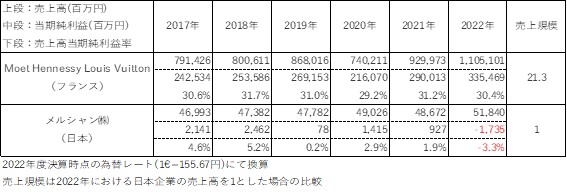

表4:Moet Hennessy Louis Vuittonおよびメルシャン㈱の業績推移

出典:Moet Hennessy Louis VuittonのHPおよび官報決算データより筆者作成

①Moet Hennessy Louis Vuittonはルイ・ヴィトンとモエ・ヘネシーの合弁により1987年に設立され、ワイン&スピリッツ部門を含む5つの部門を有する。主なブランドはCHANDON、VEUVE CLICQUOTなどがある。一方メルシャン㈱はキリンHDのワイン部門であり、前身は1877年に設立された大日本山梨葡萄酒会社

②業績推移について、Moet Hennessy Louis Vuittonは一部蒸留酒の売り上げを含むものの2022年度はアメリカでの売上増加に起因し業容は順調に拡大し、ワイン製造企業で1位の売上高となった。また売上高当期純利益率についてもMoet Hennessy Louis Vuittonが30%ほど上回る結果となっているが、これは、ブランド力の違い、また売上規模が21.3倍の差があることによるスケールメリットの違いが考えられる。なお、メルシャン㈱は2022年度には赤字に転換しており、ワイン市場も拡大していないことから、厳しい経営状況が続くものと考えられる

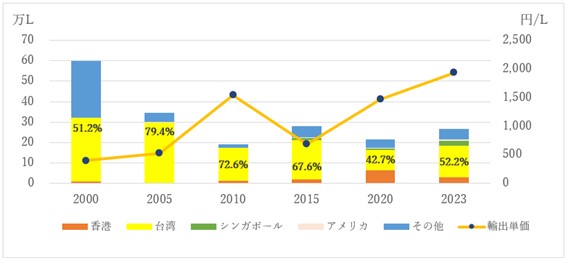

3-4.日本のワイン輸出状況

図5:ワイン輸出量および輸出単価推移

出典:財務省の貿易統計より筆者作成

①各年度において台湾向けの輸出が半数以上を占め、地域別ではアジア向けの輸出が主。2000年にチリ向けの一過性の輸出増加があり過去ピークとなったものの、おおよそ年間20~30万L程度で推移。なお、世界有数のワイン消費地域であるヨーロッパへの輸出はほとんどない

②日本の輸出ワインの単価は上昇基調にある。これは2018年より「果実酒等の製法品質表示基準」が適用され、海外で高い評価を受ける高品質な日本ワインの開発が進んだことが要因

③2022年は生産量0.8億L(世界24位)、消費量2.9億L(世界16位)。日本におけるワイン文化が根付いていないため製造企業が確立しておらず、主要産業となり得ていない

4.ビール

4-1.概要

①ビールは主に大麦を原材料とする醸造酒で、紀元前4000年ごろに古代メソポタミアで生産された。その後古代ゲルマン人によりヨーロッパに広まり、宗教的なもの、栄養補給や医療目的、そして嗜好品へと位置づけが次第に変化した

②ビールで使用される大麦は低温・乾燥に強く、様々な自然環境に適応した穀物であるほか、大豆やとうもろこしなど大麦以外を使用したビールも開発されている。そのため世界各地で生産可能かつ価格も他の酒類と比べ安く入手可能であり、世界の酒類で最も消費されている品目である

4-2.消費量上位10か国

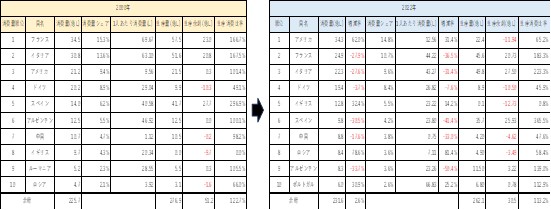

表5:ビールの生産量・消費量推移

出典:キリンHDおよびBarth HaasのHPより筆者作成

①2000年にビール消費量1位であったアメリカでは1人あたりのビール消費量が減少し2位へ後退。一方、2000年にビール消費量2位であった中国では1人あたりのビール消費量が増加し1位となる。中国での消費量増加を主因に世界のビール消費量も増加

②上位10か国が占めるシェアは6割と他の酒類と比べて低い水準であることから、世界の幅広い地域で消費されていることがわかる。世界各地で生産可能であることや価格が安く入手しやすいことが要因

③ドイツ、イギリスはビールの本場とされているが、これはワインの原材料であるブドウの生産に不向きな地域的条件であった背景から、ワインの代替品としてビールの生産が進んだ。また両国ともに1人あたりの消費量は大きく減少しているものの、依然として高い水準である

④ドイツでは高品質なビールが製造されていること、メキシコではチリビールなど差別化されたビールが製造されていることから、海外からの需要は多く、自国の消費量を生産量が上回る。一方、中国では2000年は自国の消費量を生産量で賄えていたものの、2022年は消費量を大きく下回る生産量となっている。

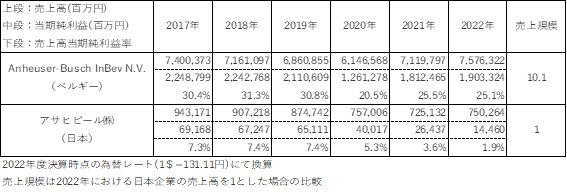

4-3.企業分析

表6:Anheuser-Busch InBev N.V.およびアサヒビール㈱の業績推移

出典:Anheuser-Busch InBev N.V.のHPおよび官報決算データより筆者作成

①Anheuser-Busch InBev N.V.はベルギーに本社を置き50か国に拠点を有する多国籍企業で、Budweiser、Stella Artois、Coronaなど500以上ものブランドを販売している。同社はビール製造企業での売上高1位。またアサヒビール㈱は日本のビール製造企業のうち国内・海外シェアともにトップ企業。なお、ここでは純然たるビール収入を考察するため、連結決算ではなくビール部門の単体決算を示しており、海外部門売上は含まれていない

②Anheuser-Busch InBev N.V.は、アメリカでの売り上げは減少しているものの、その他地域での売り上げが増加しており増収基調にある。一方、日本国内のビール市場は縮小傾向にあり、アサヒビール㈱は減収減益となる。またAnheuser-Busch InBev N.V.とアサヒビール㈱の売上規模は10.1対1、利益水準は20%ほど差があり、日本のビール製造企業の収益環境は厳しい状況にある

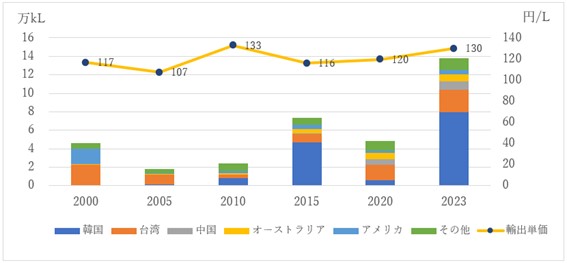

4-4.日本のビール輸出状況

図6:ビール輸出量および輸出単価推移

出典:財務省の貿易統計より筆者作成

①アメリカでのビールの消費量減少に伴い、アメリカ向けの輸出は減少。一方、韓国、台湾、中国を中心とするアジア向けの輸出が増加し、輸出額は増加傾向にある。2020年はコロナ禍の影響を受けて輸出量は落ち込んだものの、2023年にはその反動もあり従前を上回る水準まで回復

②世界各地でビール消費量が増加基調にあるなか、今後も引続き輸出量は増加する見通し。一方、ビールの輸出単価は他の酒類の比較し増加しておらず、品質向上により単価を高めることが重要

5.蒸留酒

5-1.概要

①蒸留酒は、醸造酒を加熱し気化したアルコールを冷却して液体にしたものであり、ウイスキー、ブランデー、焼酎など品目は多岐にわたる。醸造酒のアルコール度数は20%程度が限界であるが、蒸留することによりアルコール度数の高い酒を製造できる

②蒸留酒の起源は4世紀のインド、7世紀の中国など諸説あるものの、紀元前3500年ごろに古代メソポタミアで植物から香油を抽出していたと考えられる土器が出土している

5-2.消費量上位10か国

表7:蒸留酒の生産量・消費量推移

出典:WHOの統計データより筆者作成

①2000年と2022年を比較して、蒸留酒の消費量は、中国、インドの2か国の増加に起因し100億L以上増加。また1人あたりの消費量の増減率は中国107.6%、インドは194.4%と2~3倍の増加幅となる。なお2022年には消費量全体の85%を消費上位10か国が占めており、消費国は限定的である

②中国の蒸留酒市場は「白酒(パイチュウ)」と呼ばれる蒸留酒が高シェアを占めており、主に茅台酒が該当する。茅台酒は中国の国酒とされ、貴州茅台酒の売上の97%が中国国内向けである。中国国内で茅台酒の需要が急速に拡大し、中国の茅台酒製造企業である貴州茅台酒は一時、中国企業の時価総額1位となった(2023年5月時点2位)

③インドで消費の中心となっているのはウイスキーであり、インドの飲酒人口増加とともに1人あたりの消費量も増加し、インドにおける消費量は急速に拡大。中でもIMFL(※)による低価格のウイスキーが高シェアを占める

(※)Indian-Made Foreign Liquorの略で、ウイスキーの場合、輸入ウイスキーとニュートラルスピリッツを現地でブレンドしたものを指す。輸入関税の違いなどにより、製品の価格帯が大きく異なり、インドではIMFL製品が市場の9割、飲酒量のほぼ全体を占める

④2000年に1人あたり消費量が最多であったロシアでは、2022年にかけて大幅に減少している。アルコール飲料の販売規制や健康的な生活習慣の奨励など、プーチン大統領が導入した施策による影響と考えられる

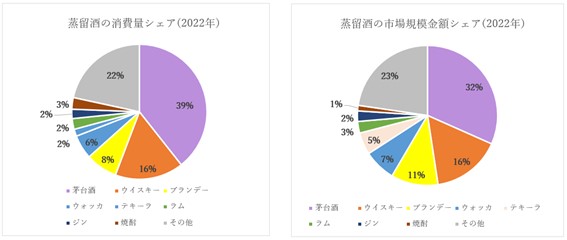

図7:蒸留酒の品目別消費量および市場規模金額シェア

出典:各酒類のデータより筆者作成

⑤蒸留酒における2022年の品目別消費量シェアは、茅台酒39%、ウイスキー16%、ブランデー8%などが上位を占める。蒸留酒はどれも高価格帯のものが多く、消費量のシェアと市場金額シェアに大きな乖離(かいり)はない

5-3.企業分析

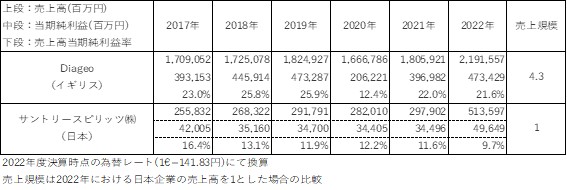

表8:Diageoおよびサントリースピリッツ㈱の業績推移

出典:DiageoのHPおよび官報決算データより筆者作成

①Diageoはウイスキーを中心に幅広い蒸留酒を製造するイギリスの企業。特にスコッチウイスキーに特化しており、Johnnie Walkerなど100以上のブランドを取り扱う。同社は蒸留酒製造企業での売上高1位。サントリースピリッツ㈱はサントリーHDの蒸留酒部門であり、2022年にワイン・ビール部門のグループ会社を吸収合併している

②Diageoにおける売上シェアはアジア地域で高まりつつあり、売り上げも増加基調にある。またサントリースピリッツ㈱も同様に売り上げを伸ばしつつあるが、2022年の売り上げ急増は関連会社吸収合併によるもの。売り上げ規模が4.3倍の差があることによるスケールメリットにより、売上高の当期純利益率は他の酒類同様海外企業が高いものの、品目別でみると蒸留酒はワインやビールと異なり、工程が複雑化しており収益力が高い傾向にある

5-4.日本の蒸留酒輸出状況

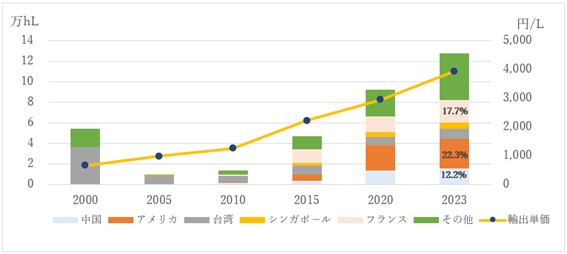

図8:ウイスキー輸出量および輸出単価推移

出典:財務省の貿易統計より筆者作成

出典:財務省の貿易統計より筆者作成

①日本の蒸留酒における主要品目はウイスキーであるため、ウイスキーの輸出状況を考察。中国、アメリカ向けの輸出が多いが、フランスでも一定のシェアを有する。なお、2005年に台湾で新たにウイスキー蒸留所が完成したため、台湾向け輸出は減少している

②日本のウイスキーは高品質なウイスキーと知られており、「世界五大ウイスキー」と称され、幅広い地域で需要がある。また近年では原酒不足が懸念されており、輸出単価についても高まりつつある

【6.日本の酒市場】

6-1.酒類消費量

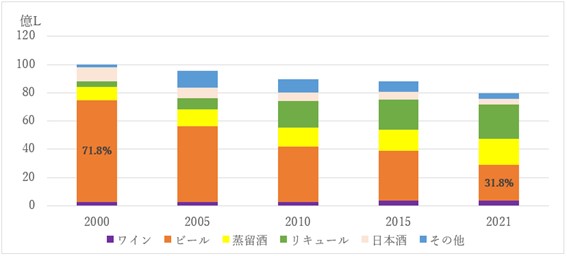

図9:日本の酒類消費量推移

出典:国税庁の統計データより筆者作成

①日本の酒類消費量は年々減少しているが、この減少要因はビールの消費量減少が要因であり、2000年には70億L超あったビールの消費が、飲酒習慣の変化により半数以下となった。その他にも、日本の国酒である日本酒についても消費量は減少している。一方、リキュールの消費量については増加基調にあり、ビールからリキュールへと志向が変化しつつあることがわかる

6-2.日本酒輸出状況

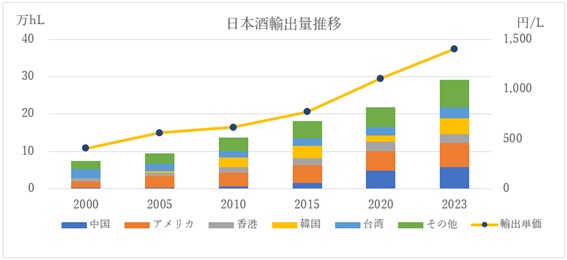

図10:日本酒輸出量および輸出単価推移

出典:財務省の貿易統計より筆者作成

①日本酒は醸造酒であるものの、ウイスキーに次ぐ輸出品目。また輸出先は主に中国などのアジア地域とアメリカであり、日本食文化が浸透している地域で日本食とともに飲まれるケースが多い

②地域的な包括的経済連携(RCEP)や日米貿易協定などにより関税の撤廃や容量規制の緩和が進められたほか、日本酒の品質向上により価格も上昇していることから、ウイスキーと同様に日本酒市場は急速に拡大している

6-3.日本酒企業分析

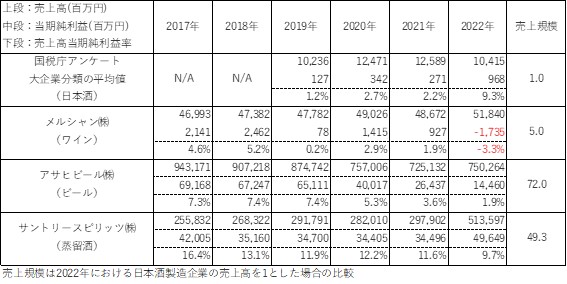

表9:日本の各酒類製造企業の業績推移

出典:国税庁のHPおよび官報決算データより筆者作成

①日本酒製造企業の売上高はメルシャン㈱とは5.0倍、アサヒビール㈱とは72.0倍の売上規模の差があるものの、2022年の売上高当期純利益率は高い水準であることから、日本酒は蒸留酒と同様に収益性が高い品目であると考えられる

②日本酒の海外輸出の増加とともに、海外向けの高単価の日本酒を製造する企業が増えており、売上高当期純利益率は2019年から2022年にかけて改善している。一方、売上高については横ばい状態であり、日本酒の海外需要増加に反して日本国内の消費量は減少していることが要因

7.まとめ

①世界の酒類消費量は、ビール・蒸留酒の消費量増加に起因し年々増加している。2022時点の世界の消費量は、ビール1920.9億L(63.0%)、蒸留酒293.6億L(9.6%)、ワイン231.6億L(7.6%)であるが、蒸留酒・ワインの価格帯は高い一方、ビールの価格帯は低いことから、市場規模金額シェアは蒸留酒39.9%、ビール32.6%、ワイン18.2%と蒸留酒がトップシェアを占める

②各国の1人あたりの名目GDPと1人あたりの酒類消費量には相関関係が認められる。そのため、今後1人あたりの名目GDPが増加すれば1人あたりの酒類消費量は増加すること、過去より飲酒人口が増加していることを鑑みると、今後も引続き酒類の消費量は増加することが期待される。特にアジア地域では、ヒンズー教、イスラム教における宗教上の飲酒規制緩和もあり、消費量増加余地が大きい地域と考えられる

③ワインは主にヨーロッパ地域で消費されているが、近年では主要消費国の位置づけがヨーロッパからアメリカへ変化しつつある。また消費量が増加しているアメリカ、ワインの生産に適さない気候条件であるドイツ、イギリスでは輸入に依存しており市場参入が期待できる地域。しかし、日本ではワイン文化が浸透しておらず、主要メーカーが確立できていないため、日本のワイン事業が今後発展する見込みは小さい

④ビールは世界各地で生産可能かつ様々な穀類などで生産が可能であり、他の酒類と比べ安く入手可能。そのため最も消費量が多い品目であり、世界各地で消費されている。世界では2000年から2022年にかけて1.4倍に増加しており、日本のビール輸出量も増加している。今後も引続き増加することが予想されているものの、ビールの販売単価が低く、日本のビール製造企業の収益環境は厳しい状況にある

⑤蒸留酒は主に中国、インドで消費量が増加している。中国では「茅台酒」と呼ばれる国酒の消費量が増加しており、伝統的な位置づけで飲まれているため参入の余地は少ないものの、インドはIMFLによる低価格帯のウイスキーの消費が旺盛。したがって、日本の対インド輸出についても、IMFLによる低価格ウイスキーを販売することや、今後インドのGDP増加により経済的に豊かになれば、高価格ウイスキーの入手が可能になれば、更なる需要増加が期待できる

⑥日本について、2000年には71.9億あったビールの消費が、2021年には25.4億Lまで減少したこと、日本酒についても同様に10.1億Lから4億Lに減少したことにより、日本の酒類消費量は減少している。一方、ビール・日本酒は海外での需要が高まりつつあり、輸出は増加している

⑦日本の酒類メーカーは海外の酒類メーカーと比較し、事業規模が小さくスケールメリットを生かすことができない点、有名自社ブランドを確立できていない点において劣後しており、海外の酒類メーカーより収益力が低い傾向にある。日本酒やジャパニーズウイスキーなどの高品質な酒を高単価で販売するため、世界で通用するブランドとして認知される取り組みが求められる

※『バンカーの目のつけどころ 気のつけどころ』過去の関連記事は以下の通り

第237回「『日本酒テイスティング会』試行錯誤の歴史―3年半ぶり開催 日本食ブームも追い風に」(2023年3月17日付)

コメントを残す