古川弘介(ふるかわ・こうすけ)

海外勤務が長く、日本を外から眺めることが多かった。帰国後、日本の社会をより深く知りたいと思い読書会を続けている。最近常勤の仕事から離れ、オープン・カレッジに通い始めた。

◆はじめに

・前稿の要約

日本の社会保障は、日本型企業モデル(終身雇用)による雇用の安定を基盤にして、皆保険・皆年金を中核に形成された。基本哲学は「自助」とそれを補完する「共助(助け合い)」にあり、「共助」のシステムである保険制度で運営されている。

しかし、皆保険・皆年金が実現した1961年から約半世紀がたち、社会・経済構造が大きく変化した結果、社会保障が前提としていた諸条件が失われた。とりわけ少子高齢化の進展は、制度の担い手の現役世代の減少と、受給者である高齢世代の急増をもたらし、制度の持続性に対して懸念が高まっている。さらに経済環境の変化によって日本型企業モデルが崩れ始め、非正規労働者が就労者の4割近くまで増加している。日本の最大の強みであった雇用の安定が失われつつあるのだ。セーフティーネットとしての社会保障の機能強化が求められているが、現行制度は現役世代から高齢世代への仕送りの仕組みである保険制度が中心であるために高齢者に厚く現役世代に薄い。制度の改革が課題となっている。

・本稿の狙い

社会保障の課題は、制度を維持しながら、環境変化に合わせた見直しを行うことにある。しかし、それには財政赤字という制約要因がある。本稿では、前稿に引き続いて香取照幸『教養としての社会保障』を参考にしながら、まず社会保障の規模の巨大さと産業としての側面を認識したい。続いて社会保障と累積財政赤字との関係を整理し、一体的な改革の方向性を確認したい。

◆ マクロ経済の中の社会保障

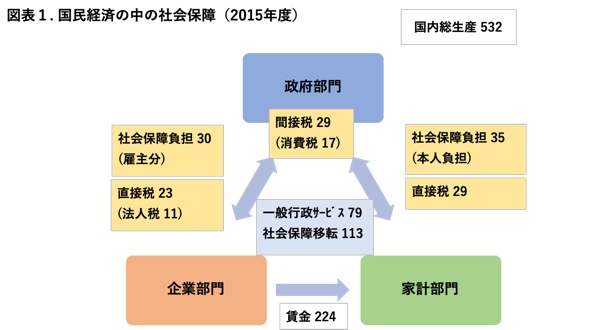

・社会保障は巨大:マクロ経済に占める社会保障を図表1に示した(*注1)。政府部門の支出は年間204兆円で、うち社会保障支出は113兆円と半分以上を占める(残りが一般行政サービス等)。同年度のGDP(国内総生産)は532兆円なので、社会保障は2割を超えている。また、企業部門からみると、税負担は直接税23兆円であるが、社会保障の雇用主負担は30兆円もあり税負担を上回っている。家計部門においても、社会保障負担(本人分)は35兆円あり、直接税の29兆円より大きい。このように、国民経済の中で社会保障は巨大な存在となっている(注:本文中の図表は、その該当するところを一度クリックすると「image」画面が出ますので、さらにそれをもう一度クリックすると、大きく鮮明なものを見ることができます)。

(資料:「我が国経済社会の中の社会保障」(厚生労働省)より作成;単位は兆円)

・産業としての社会保障:社会保障は消費と雇用の両面で国民経済に貢献している。医療は産業としてみると、約40兆円の規模があり(自動車産業が50兆円)、存在感は大きい。また成長産業として雇用の創出効果も期待できる。さらに、年金の支給総額は年間54.6兆円(2015年度)あり、個人消費を支えている。特に高齢者比率の高い地方においては、支給される年金の地域経済における重要性が増している。

・社会保障の機能強化による経済への貢献:セーフティーネットを充実させ、公的職業訓練などの人的資源形成支援が強化されれば、失業・転職などの環境変化への対応力が高まる。その結果、産業構造の変化に伴う個人の負担は軽減され、経済全体として衰退産業から成長産業への資本と労働の移行が円滑化されることになる。

このように、社会保障は巨大な産業であり、雇用と消費への貢献も大きい。また機能強化による経済への一層の貢献も期待できる。社会保障は「負担」というイメージが先行するが、経済成長に寄与する産業としての側面も評価すべきというのが、本書の主張である。ただし、制度拡充にあたっては財政赤字が大きな制約要因だと指摘する。日本の財政問題については、新聞や雑誌で報道され一般に認知されているが、論点の理解を助けてくれるので、本書に沿って以下整理した。

◆ 日本の財政状況

・巨額の財政赤字

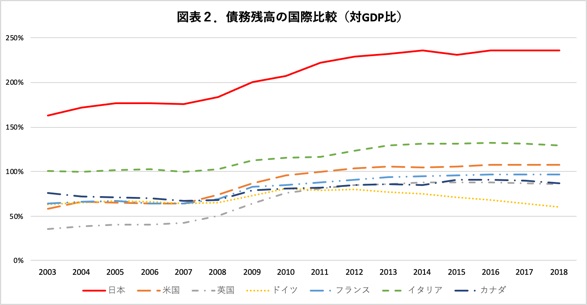

日本の国家財政についての著者の危機感は大きい。バブル崩壊以降税収が落ち込み、毎年の財政赤字を埋めるために多額の国債発行が続いた。その結果、GDPに占める国債の発行残高の比率は200%を上回っており、主要先進国の中で最悪の水準にある(図表2参照)。本書では、これほどの負債は「第二次大戦敗戦直後の1945年以外にはない」として、敗戦直後の厳しい財産課税の状況を例に挙げて危機感の喚起を促している。

(資料:「我が国の財政事情」財務省)

では、巨額の財政赤字は、何が問題なのか。最大の問題は、赤字が累積して国債残高が積み上がるとどこかの時点で国債(=日本政府)が市場の信認を失い財政破綻(はたん)に陥ることである。さらに本書では、現状においても「政府の政策選択の幅を狭め、自由度を奪い、問題解決能力を著しく阻害」しており、大きな問題だとする。また、いつか財政破綻に至るという「将来の不確実性への不安」が、多くの人々の不安心理を醸成し、「消費より貯蓄」という行動に駆り立てているとする。

・財政赤字はどこから生まれる

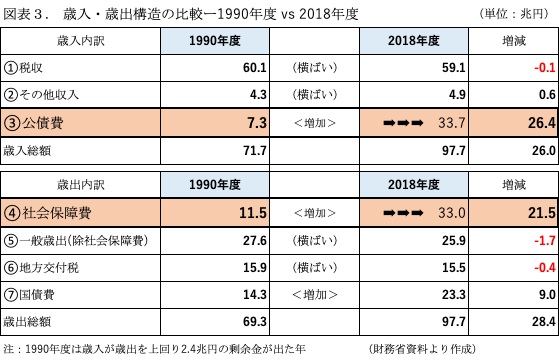

国の財政状況を平成の初め(1990年度)と、終わり(2018年度)で比較すると、財政赤字の原因がよく分かる(図表3)。両年度を比較すると、歳入面では税収が横ばいなのに対し、歳出を増やし続けた結果、歳出総額は69.3兆円から97.7兆円へと28.4兆円も増えている。増加額を費目別に見ると、「④社会保障費」が11.5兆円から33兆円と約3倍に増えていることが目につく。他の歳出費目のうち、「⑤一般歳出(公共投資や防衛費)」、「⑥地方交付税」は横ばいである。増加分の約8割を社会保障費が占めており、残りは「⑦国債費(償還費、利払い費)」の増加である。ここから財政赤字の主要因は社会保障費の増加だということは明らかである。

・累積財政赤字問題――プライマリーバランス黒字化目標

国債のこれ以上の増加に歯止めをかけるため、政府はプライマリーバランス(以下PB)の黒字化を目標に掲げている。PBというのは、歳出から「⑦国債費(既発債の償還費と利払い費の合計)」を除いた政策的経費を、「①税収」と「②その他収入」でまかなえるかどうかを示す指標である。政府は成長による政府債務の対GDP比率の安定化を目指しているが、PBが赤字の状態で経済が安定成長軌道に乗ると、長期金利>成長率となり(*注2)、たとえ成長しても政府債務比率は上昇する。成長による政府債務の削減を目指すのであればPBの均衡が条件なのである。

PB黒字化策としては、税収を増やすことと歳出削減がある。歳出削減のためには、最大の支出項目である社会保障の削減が必須であることはいうまでもない。しかし年金水準の引き下げや保険料の引き上げは、政治的に合意形成が難しいことは今回の選挙をみれば明らかである。他方、税収を高めるための方法は、経済成長率を上げるか増税である。安倍政権は成長戦略を推進しているが、効果が十分に表れているとは言えない。したがって、増税が現実的な選択肢となるのである。

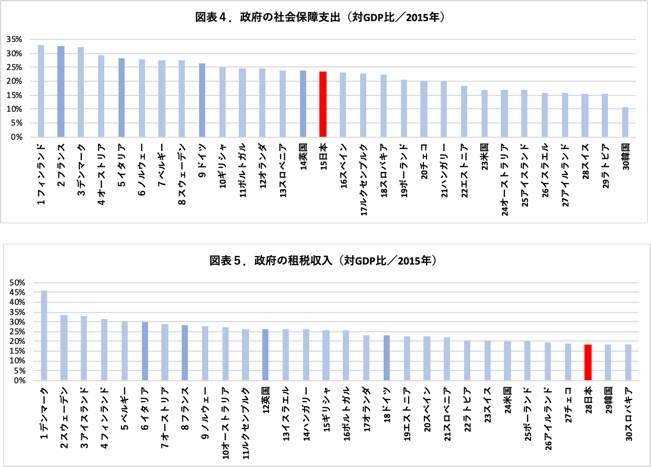

・日本の政府は小さな政府

本書は消費税増税を支持しているが、その根拠として日本の政府の財政規模が先進国の中でも小さい点を挙げている。OECD(経済協力開発機構)諸国の中で比較すると、図表4にあるように「政府の社会保障支出(対GDP比)」で日本は15位(社会保障以外の支出は29位)である。しかし図表5の「政府の租税収入(対GDP比)」では同28位なのである。すなわち、社会保障支出は中程度を維持しているが、租税負担は最下位に近いということになる。現在の社会保障の水準を維持するなら、応分の負担が必要であり、まだ負担能力はあるはずだということである。本書では、「(わたしたちは)必要な負担をしないで後代に巨額の付け回しをしている」と手厳しく、「財政均衡の回復のため増税は不可欠」の選択だと訴える。

◆本稿のむすび

社会保障制度は社会の安定に不可欠な存在であり、制度の維持・拡充のためには、消費増税もやむなしというのが本書の主張である。その背景には、日本の財政に対する著者の強い危機感がある。しかし、今回の消費税増税に関して、増税に反対する本が書店に相当数並んでいるのも事実である。反対論の根拠は、①危機が顕在化しないのは危機ではないからだ(「金利が急騰、あるいは円が暴落すると言うが、いつまでたっても起きないではないか」という疑問)②政府には資産が多くあるため純債務は大きくない(いざとなれば政府資産を売却すれば良い)③日銀が保有する国債は、日銀と政府のバランスシートを連結で見れば相殺されるので心配ない④政府が通貨発行権をもつ自国通貨建で発行する国債はいくら発行しても問題がない(*注3)――などである。

これらの反対意見に対して、主流派の経済学者は理論的に反論している。『財政破綻後―危機のシナリオ分析』(小林慶一郎編)が論点を総合的にカバーしており、わかりやすい。ご興味のある方は参照いただきたい。ただ、増税反対の根拠①は、理論的ではないが現実はそうなので一定の支持を得ている。④の現代金融理論(MMT)は、①に理論的説明を加えたものだ。米国で社会民主主義的政策推進の根拠として主張されているようだが、日本でも何冊か本が出たので機会を見てご紹介したい。

わたしは金融出身なので、市場の視点から累積財政赤字の問題を心配している。本稿ではその懸念を、「市場」と「不確実性」から説明したい。ここでいう市場とは、株式市場、債券市場、為替市場(金融市場と総称することにする)である。世界の金融市場は24時間動いている。東京市場で大きな動きがあれば、ロンドン市場に影響し、次にニューヨーク市場に引き継がれ、東京市場に戻ってくる。そして忘れてはならないのは、世界の市場関係者は日本の公的債務残高の対GDP比率が非常に高いことを頭のどこかで意識しているということだ。ファンド勢は、日本経済がうまく回っているうちは手を出さないが、危機顕在化の兆候を嗅ぎつけると大儲けのチャンスとばかり、日本株、円、日本国債の空売りに走るはずだ。きっかけは、世界的な金融危機の連鎖、あるいは東京が壊滅的被害を受ける大災害の発生かもしれない。

そうしたシナリオで東京発の金融危機をテーマにした近未来小説がある。幸田真音の『大暴落――ガラ』がそれで、読まれた方もおられると思う。著者は元債券ディーラーなので、本作で描かれる市場の動きはリアルだ。小説では、荒川上流での集中豪雨による洪水が東京を襲って都市機能が停止し、株、為替、債券の暴落が始まる(*注4)。最近の集中豪雨の激しさをみると、このケースの方が実際に起こりそうに思える。こうした発生頻度や確率を正確に予測することが困難な災害(人災を含む)は、「リスク(確率予測可能)」ではなく「不確実性」とみなす。日本のように自然災害の多い国では、「不確実性」への備えを十分にしてレジリエンス(回復力のある強さ)を高める必要がある。そのため政府は、過去の大災害の教訓を生かして「国土強靭(きょうじん)化計画」を進めている。ただ災害と連鎖して発生する可能性がある金融危機対応との連携は十分と言えるのだろうか。さきほどご紹介した『財政破綻後―危機のシナリオ分析』では大きな枠組みでの金融危機対応策(「財政破綻時のトリアージ(対策の優先付け)」)について論じている。これを国際金融の実務レベルの知見も採り入れた上で、大災害などの不確実性への危機対応策と整合性を取るためのすり合わせ作業が必要だと思う。危機がまだ顕在化していないからこそ、入念に危機対応シナリオと対策を準備しておく必要があるのではないだろうか。

万一財政破綻が起きると国民生活は大打撃を受ける。そのため政府には、可能な限り被害を最小限にとどめて国民の生活を守る使命がある。市場で危機の兆候を察知したら、迅速にアクションを起こして、市場を落ち着かせなくてはならない。また、市場は世界に開かれているので対応は日本だけでは不可能であることはいうまでもない。主要国の協調介入が不可欠であるし、IMF(国際通貨基金)などの国際金融機関への支援要請も必要だろう。ただし協力・支援の代償は大きい。緊縮財政と構造改革(新自由主義的政策)の実施を約束させられる可能性が高い。1997年のアジア金融危機の韓国がそうであった。資本自由化(外資の韓国企業買収)、解雇規制緩和などを強いられ、社会が大きく変わってしまったといわれる。国際間の「共助」にナイーブな期待を抱いてはならないという厳しい現実を直視して、まず自分の国をきちんと管理するという「自助」に注力することが大切だ。「自助」が日本という国の信用を形成するのである。

財政の問題とは、突き詰めれば国の信認に関わる問題なのだ。したがって社会保障改革は、財政再建と一体で進めていくことになる。自国民が将来に「不安」を抱く国を、他の国は信用してくれないだろう。しかし、将来不安を和らげ、財政再建と調和の取れた社会保障改革は可能なのであろうか。次回は、そうした観点から社会保障改革を考えたい。

<参考図書>

『教養としての社会保障』香取照幸著 (東洋経済新報社、2017年)

(*注1)平成29年度厚生労働白書「国民経済の中の社会保障」を基に作成。

(*注2)内閣府の試算(成長実現ケース)では、足元では金利が成長率を下回るが、中長期的には金利が成長率を超過する想定。(出所:『財政破綻後』第2章「財政破綻時のトリアージ」)

(*注3)④は「現代金融理論(Modern Monetary Theory = MMT)」と呼ばれる理論である。

(*注4)「首都圏における大規模水害の被害想定結果の概要」(内閣府防災情報)では、荒川上流に72時間で550ミリ以上(近年は24時間でこれを超える雨量の市町村が多数)の集中豪雨を前提とした被害想定を行っているが、深刻な内容だ。

コメントを残す