小澤 仁(おざわ・ひとし)

バンコック銀行執行副頭取。1977年東海銀行入行。2003年より現職。米国在住10年。バンコク在住24年。趣味:クラシック歌唱、サックス・フルート演奏。

バンコック銀行執行副頭取。1977年東海銀行入行。2003年より現職。米国在住10年。バンコク在住24年。趣味:クラシック歌唱、サックス・フルート演奏。

バンコック銀行日系企業部には、新たに採用した行員向けに6カ月の研修コースがある。この期間、銀行商品や貸し出しの基本などを宿題回答形式で、英語で講義を行う。この講義と並行して、日本人新入行員として分析力、企画力などを磨くため、レポートの提出を義務づけている。今回は、佐藤勇輔(ゆうすけ)さんのレポートをご紹介したい

1章 はじめに

新型コロナウイルスの感染拡大とウクライナ戦争の影響によって、世界的な半導体不足が起こり、半導体への関心が高まっている。日本半導体メーカーは1990年代前半まで、世界のトップシェアを誇っていたが、現在では他国に大きく後れを取ってしまっている。そこで、今回は世界の半導体メーカーの業績の推移などについて調査し、その結果を踏まえて、日本メーカーが今後、何をすべきか考察する。

2章 半導体とは

2-1 半導体とは

(1)一般的に半導体とは、電子機器に使用されている集積回路(IC)を指す。

(2)それは一つの半導体基板上に、スイッチや変換、増幅、記憶、計算などの機能を持つ素子を多数作る、電子部品である。

(3)そもそも半導体とは、「電気の通しやすさが中程度」の物質である。これが電子部品の基礎材料に使用され、上記のような電子部品を指すようになった。

2-2 物質(シリコン)の特徴

(1)現在の半導体の物質の中で、最も使用されているのは「シリコン(Si)」である。これは、土や石の中に多く含まれ、地球上で酸素に次いで2番目に多く存在している元素である。そして、このシリコンを用いて半導体デバイスの基板材料であるシリコンウェーハ(シリコンウェーハに使われているシリコンは、原料の珪石を加工し、純度を99.999999999%にまで高めたもので、ほぼ純粋なシリコンの結晶)を作成し、エアコンやテレビ、パソコン、スマホなどあらゆる電子機器に使用されている。

(2)シリコンが使用される理由については以下のことが考えられる。①地球上で2番目に多い元素であるため、資源が豊富②不純物が取り除きやすく、高純度化しやすい③単結晶化と不純物の量を調節して、抵抗率の制御がしやすい④安定した酸化膜ができ、集積化などの加工がしやすい。

(3)また最近ではシリコン以外にも化合物半導体という、新材料が注目されており、これらは電気を通しやすく電力損失を削減できることから、パワー半導体(高い電圧、大きな電流を扱うことができる半導体)などで活用されている。

2-3 半導体の種類や利用方法

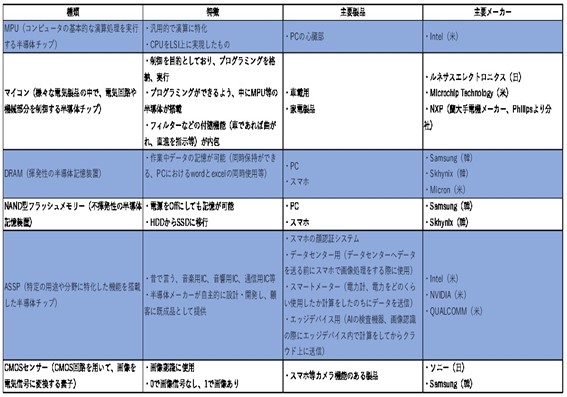

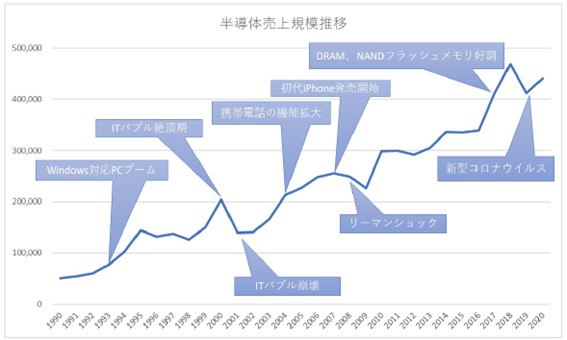

表1 主な半導体の種類など

*半導体に関する書籍、各社ホームページより筆者作成

(1)上記に示したのは現在使用されている主な半導体の種類である。半導体の基礎となっているのは1947年にアメリカのベル研究所で発明されたトランジスタである。それまでは真空管を用いて、電子機器を製造していたが、真空管の構造上、サイズの大きさやフィラメントを加熱するための電力消費、使用温度の範囲、寿命の短さなどの限界値が確定していた。

(2)一方、トランジスタはそれらの問題をすべて解決する画期的な発明となった。トランジスタは三つの半導体を組み合わせて電気信号の増幅やスイッチングの制御を行う電子素子である。前述にもある通り、半導体は高純度化、抵抗率の制御、集積化など加工が容易にできるため、上記の問題点を改善することに成功。そして現在は多種多様な半導体が存在している。

3章 半導体業界の概要

3-1 半導体を用いた主力製品の推移

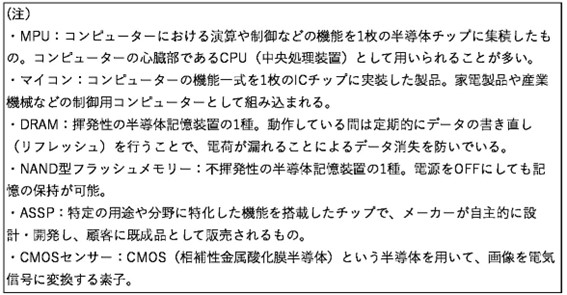

図1 半導体を用いた主力製品の変遷

*半導体に関する書籍より筆者作成

図1は半導体を用いた主力製品の移り変わりを示している。そもそも半導体はアメリカにおいて、ミサイルやロケット、通信機など軍需製品の進化を目的として開発されたものである。その後、ラジオや家電製品、コンピューターなどの民生品に応用され、現在ではスマートフォンや自動車など、あらゆる製品に搭載される必須の構造品である。

3-2 市場規模推移

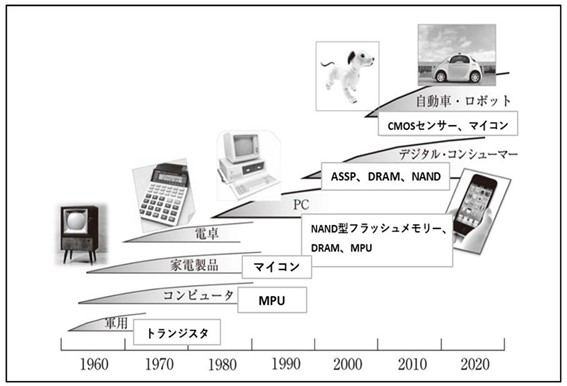

図2 半導体売り上げ規模推移

*出所:WSTS(世界半導体市場統計)より筆者作成

(1)図2で示すように、半導体業界の市場規模は右肩上がりに推移しており、1990年は約505億米ドル、2000年は約2040億米ドル、2010年は約2980億米ドル、2020年は約4400億米ドル以上となっており、30年間で9倍弱に増えている。

(2)1993年~1995年にかけては、Windows対応PCブームを背景に市場規模を拡大。また同時期から2000年にかけて、アメリカ市場を中心にITバブルが発生したことも起因する。

(3)2001年、ITバブルの崩壊やアメリカで起こった同時多発テロなどにより世界的に経済が混乱し、半導体市場も停滞。

(4)2000年代前半以降は携帯電話に関する機能(カメラやインターネットなど)が拡大し、携帯電話内に多くの半導体が使われることとなり、さらに2007年、Appleより「初代iPhone」が発売開始されたことで、人々のスマホへの切り替えが加速した。

(5)しかし2008年にリーマン・ショックが起こり、世界経済全体が低迷、半導体市場にも影響あるが翌年には回復し、携帯電話がスマホへ切り替わる中、半導体市場規模も拡大。

(6)2016年以降はPCやスマホ、データセンター用サーバーなどのデータ記憶装置に必要なメモリ(DRAM、NAND型フラッシュメモリー)を主体として堅調に推移している。

3-3 半導体メーカーの国別推移

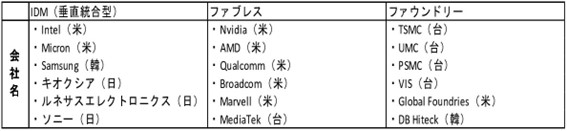

半導体メーカーはその企業形態から、IDM企業(半導体の開発、製造を一貫して行う)、ファブレス企業(半導体の企画、開発のみを行う)、ファウンドリー企業(半導体の製造のみを行う)の三つのビジネスモデルに大きく区分される。こうした企業形態の特徴は、製品や企業の所在国の違いが起因しており、以下の通りに示す。

表2 主要な半導体メーカーの区分

*出所:半導体業界研究サイト「SEMI FREAKS」 (semijapanwfd.org)などを参照し、筆者作成

(1)日本

大手電機メーカーの一部門として、1990年代前半までIDM(垂直統合型)企業が主流(東芝やNEC、日立など)となり、世界シェアの50%以上を占めた。しかし、日米半導体協定を契機に他国との競争が激化。半導体事業で利益を得ることが難しくなり、十分な設備投資を続けることができず、世界の半導体メーカーから後れを取ってしまった。

(2)韓国

1983年、大手財閥企業であるSamsungがDRAM事業に参入。当時より、IDM企業が主流であり、メモリ関連が主力製品。また同国の半導体企業発展には国による支援も大きい。主な政府支援策は以下の通りである。

・2012年、Samsungに対して、684憶ウォン(約1.5億米ドル)の補助金を実施

・2015年、半導体事業に対して、1兆3,500億ウォン(約10憶米ドル)を投資

・2019年、半導体を含む素材や部品、装置産業の技術開発に対して、約2兆ウォン(約15憶米ドル)を投資

・2021年~2030年にかけて約510兆ウォン(約3720億米ドル)以上の政府支援を予定

(3)台湾

1974年、EMS企業(電子機器の製造を受託するメーカー)である鴻海はプラスチック加工企業として設立。1980年以降はPC関連部品製造を行うようになり、1988年、香港の子会社を通じて中国に工場を設立。当時の中国は労働者賃金が台湾の約5倍安く、求職者も豊富にいた。さらに、1990年以降は大手PC企業であるヒューレットパッカーやデルなどが収益悪化のため、製造部門を同社へ委託したことで更なる躍進を果たした。

また1987年、TSMCが半導体分野のEMS企業として、ファウンドリー企業として設立。同企業のビジネスモデルは、多くの企業の製品をまとめて生産するため、製造コストを最小限に抑えることが可能。そのため、技術開発における設備投資を積極的に行うことができている。

(4)アメリカ

1980年代前半まではIntelやMicronなどのIDM企業が主流であったが、1989年、ベルリンの壁崩壊、1991年、ソビエト連邦崩壊などの冷戦終結を背景として、軍需産業の所有していた知見が民間企業へ伝播(でんぱ)。分散型PCの普及などにより半導体製造技術が高度化したことで、MPUだけではなく、ASSPなどの特化機能を持った半導体が開発されるようになり、開発・設計のみを行うファブレス企業(Nvidiaなど)の需要が高まった。さらに、同企業は初期投資リスクを軽減できたことから、投資家からの資金が集めやすく、特にカリフォルニアのシリコンバレーで同企業が数多く発生。同地域の従業員数が右肩上がりに推移していることからも、その発展度合いが分かる。各年次の従業員数は以下の通りである。

・1990年:26.8万人、1995年:86.8万人、2000年:104万人、2010年:129万人、2020年:155万人

(出所:SILICON VALLEY INDICATORS https://siliconvalleyindicators.org/)

4章 主要半導体メーカーの特徴

4-1 日本メーカーの特徴(キオクシア、ルネサスエレクトロニクス、ソニー)

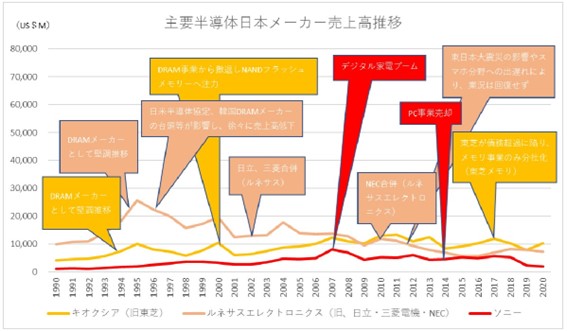

図3 日本の主要半導体メーカー売上高推移

*出所:Gartner、各社ホームページより筆者作成

(1)1947年にアメリカにて発明された半導体であるが、民生品への転用は日本がいち早く取り組んでいた。PCの記憶装置が磁気メモリから半導体メモリ(DRAM)に切り替わるタイミング(1980年代後半)で技術面において優位性を持つ日本メーカーが更なる躍進を果たし、1990年代前半までは日本が世界で半導体メーカーのトップシェアを占めた。

(2)日本の急成長を大きな脅威と判断したアメリカは「日米半導体協定」を締結(1986年締結、1991年改訂)。これがきっかけとなり徐々に日本の勢いは消え、さらに韓国メーカーがDRAM事業へ参入しシェアを高めていったことで、日本メーカーは大手電機メーカーの一部門として半導体事業を行っていたことから、事業の縮小や撤退を行ったため、先端技術の開発が難しくなり、衰退した。

(3)個社別にみると、キオクシアは、旧東芝時代はDRAMメーカーとして世界でも有数のシェアを占めていたが、日米半導体協定をきっかけにDRAM事業で利益を得ることが難しくなり、2000年に同事業から撤退。既に開発に成功(1987年)していたNAND型フラッシュメモリー事業に注力し、徐々に売上が回復していったが、大手電機メーカーの一部門から独立したことで十分な設備投資ができず、先端技術の開発が遅れた。

(4)ルネサスエレクトロニクスは日立、三菱電機、NECの半導体事業部門が合併して設立された半導体専業メーカーである。キオクシア同様上記3社も1990年代前半までDRAM事業を各社の事業部門の一つとして展開。当時半導体事業においては利益確保が難しかったため、同事業を切り離す結果となった。現在は主に車載用マイコンメーカーで、NXP(蘭)、Microchip Technology(米)に次ぐ、世界3位(シェア17%)。ただし、スマホやPCなどに使われる半導体とは違い、先端技術を必要としないため付加価値が低く、利益確保が難しい状況である。

(5)ソニーはCDやブルーレイ、カメラなど、音楽や映像関連の半導体製品を開発。ゲーム機やデジタルカメラ、PCなど独自ブランドを産出。2010年代前半まではそれらに伴う、半導体関連の売上が一定程度あり。2014年にPC事業(VAIO)の売却し、いったんは半導体事業から遠のいたが、現在はCMOSセンサーの開発に注力。TSMCとも協力して、製品開発を行っている。

4-2 Samsung(韓国)の特徴

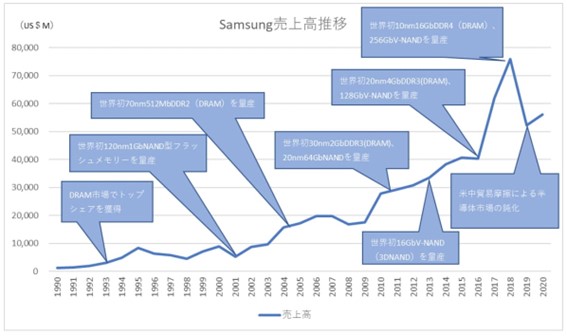

図4 Samsung売上高(1990年~2020年)

*出所:Gartner、当社ホームページより筆者作成

(1)1983年より、DRAM事業に参入。世界からは遅れての半導体事業参入であり、当初は先端技術の開発よりも需要が大きい旧世代のメモリ生産に特化したことで利益を蓄えることに成功。そして1990年代前半、その利益を用いて日本メーカーの優秀な技術者を高給でヘッドハンティングするなどして、技術力を向上。

(2)2002年以降は、微細化(データ処理能力の高速化)・大容量化(データ蓄積量の向上)に注力して製品開発を行った。主な製品は以下の通りである。

・2002年、120nm 1Gb NANDを量産

・2005年、70nm 512Mb DRAMを量産

・2010年、30nm 2Gb DRAM、20nm 64Gb NANDを量産

(3)2013年以降は、NAND製品においてV-NAND(3DNAND)を開発。従来のNAND製品と異なり、微細化ではなく積層化(3D立体に積み重ねる)に製造技術を転換。これにより、更なる大容量化が可能となった。こうした製造技術の導入には、多額の資金が必要であり、第3章の通り、韓国政府からも多くの支援を得ている。また主な製品は以下の通りである。

・2013年、16Gb V-NANDを量産

・2016年、128Gb V-NANDを量産

・2018年、256Gb V-NANDを量産

(4)同社は半導体メモリ市場(DRAM、NAND)における、データ処理能力の高速化(微細化)、データ蓄積量の向上(大容量化)に注力して製品開発を行い、業績を伸ばしている。また、NAND製品においては、更なる大容量化のために、積層化技術を開発し、先端技術を用いた製造を続けている。

4-3 TSMC(台湾)の特徴

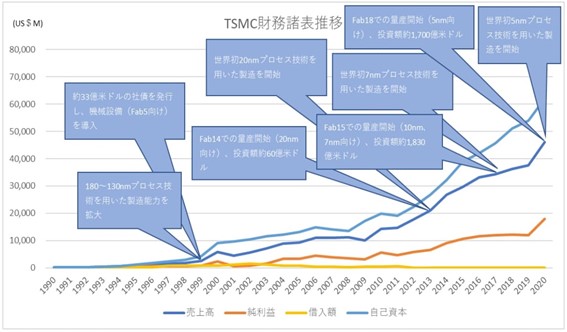

図5 TSMC財務諸表推移

*出所:TSMCホームページより筆者作成

(1)1987年、当時としては異例の受託製造のみを行うファウンドリー企業として設立。半導体チップ製造には膨大な資金がかかるため、台湾当局や大手電機メーカーフィリップス(蘭)の支援を受けた。

(2)その後は第3章で述べた通り、ビジネスモデルの利点を生かして、設備投資を継続し、先端技術(プロセス技術)を用いた製造を行っている。プロセス技術とは半導体の原料となるシリコンを一つのチップにより多く用いる(微細化)ために行う、製造技術である。

(3)主な微細化推移とそれに伴う投資状況は以下の通りである。

・2013年、20nmプロセス技術を用いた製造をFab14で開始、投資額約60億米ドル

・2017年、7nmプロセス技術を用いた製造をFab15で開始、投資額1830億米ドル

・2020年、5nmプロセス技術を用いた製造をFab18で開始、投資額1700億米ドル

・さらに2022年下期には3nmプロセス技術の大量生産を予定しており、2nmプロセス技術の研究にも着手。

(4)同社はファウンドリー企業としてのビジネスモデルを確立させたことで、安定した収益を確保することができており、微細化技術に必要な設備投資を継続していることから、現在はファウンドリー企業内の売上シェアにおいて50%以上を占める。

4-4 Intel(アメリカ)の特徴

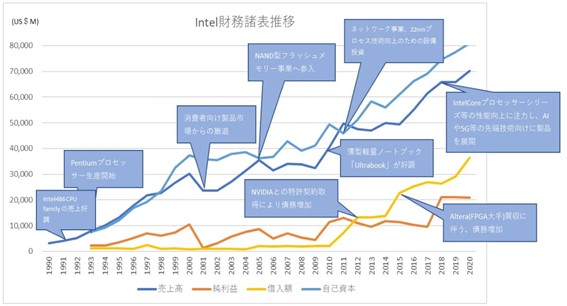

図6 Intel財務諸表推移

*出所:Gartner、Intelホームページより筆者作成

(1)1971年に世界初のマイクロプロセッサー(MPU)である「4004マイクロプロセッサー(計算機の心臓部)」を開発。

(2)1990年代、PC向けにおいて、「Intel486CPU」や「Pentiumプロセッサーシリーズ」の売上が好調。

(3)2001年、利益率の低下からPCアクセサリ市場(Intel® Pocket PC Camera、Intel® Personal Audio Player 3000、Intel® Play™ Movie Creator など)から撤退したことで消費者向け製品の売上が低下したことにより、一時的に売上減少。

(4)2000年代は、MPUだけでなくNAND事業にも着手。2010年に薄型軽量ノートブックPC「Ultrabook」を発表するなど売上、利益ともに右肩上がりに推移。

(5)しかし、2010年以降はAMDやNvidiaなどの競合他社の台頭により、業績は鈍化。2011年にNvidiaの特許技術取得のため、クロスライセンス契約締結やプロセス技術向上のための設備投資を実施。そのため同時期より借入が増加している。

(6) さらに、2015年FPGA大手のAlteraを買収。FPGAとは内部の論理回路の構造を何度も繰り返し再構成できる半導体チップで、IntelのXeonプロセッサーにFPGAを組み込むことで、Xeonだけで処理するよりもビッグデータ関連の処理が2倍以上高速になり、電力あたりの処理性能も大幅に向上、Iotに備える製品の開発に着手することが可能となった。

(7)同社は世界で初めてMPUの開発に成功して以降、同半導体の性能向上(微細化、大容量化)に注力し、IntelCoreプロセッサーやXeonプロセッサー等の自社製品を開発。これらの製品の性能向上には自社設備を更新することに加えて、借入によって先端技術を持つ企業の買収や技術提携を実施しており、現在はAI(人工知能)や5Gなどの需要にも対応。また一部の先端技術製造をTSMCに委託することで、より自社製品の開発に注力できる体制を構築している。

4-5 Micron(アメリカ)の特徴

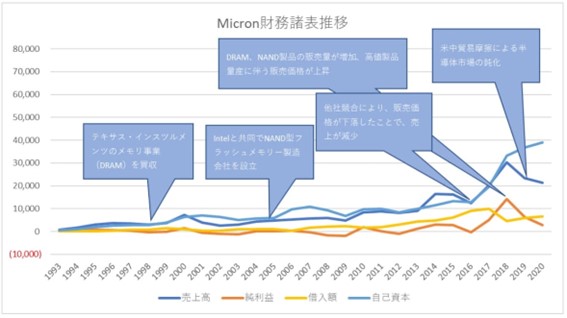

図7 Micron財務諸表推移

*出所:Micronホームページより筆者作成

(1)1980年代~1990年代前半にかけてはDRAM製品を中心に製品を展開。Microsoftのwindows OSに採用。同時期は売上、利益ともに堅調に推移している。

(2)また、企業や事業の買収により業績を拡大。主な買収事例は以下の通りである。

・1998年、テキサス・インスツルメンツのメモリ事業を買収

・2002年、東芝子会社であるドミニオンセミコンダクターのDRAM事業買収

・2006年、デジタル画像関連製品大手のMediaを買収

(3)2017年以降はメモリ市場の好調に伴い、DRAM、NANDを主要製品とする当社においても業況は堅調に推移。特に2018年は同社の10nm 8Gb DRAMおよび64Gb 3DNAND技術を搭載した高付加価値製品の量産により、売上・利益共に増加。しかし2019年ごろより、米中貿易摩擦による半導体市場の鈍化の影響を受けた。

(4)同社は好調なメモリ市場における、各年代の主力製品に応じて、先端技術を持つ企業の買収や提携等を行うことで効果的なシナジーを生み出し、半導体企業としてトップシェアを維持している。

4-6 Nvidia(アメリカ)の特徴

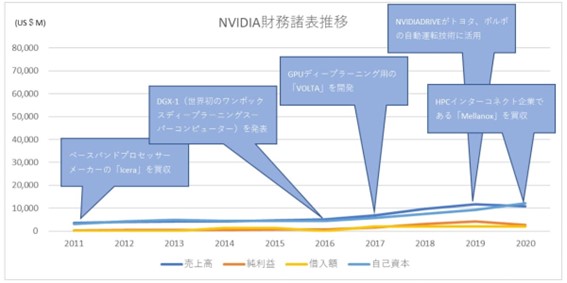

図8 Nvidia財務諸表推移

*出所:Nvidiaホームページより筆者作成、財務データについては1999年にNASDAQ上場も、当社HP上では2011年より取得可能

(1)第3章で述べた通り、1993年にファブレス企業として設立。また自社製品であるGPUに特化したビジネスを展開。GPUとは、CPU(中央演算装置)と異なり、画像処理に特化した装置である。画像処理には多数の頂点の座標変換や多数のピクセルの明るさを計算する必要がある。それらを高速に実行するには並列処理の方が効率が良く、一つのチップに数千個以上の演算器を搭載できるGPUが高い性能を発揮する。またこれを応用して、大量のデータを分析し、一度に複数処理が必要な、「ディープラーニング」に転用することに成功した。

(2)設立当初から2000年代にかけては、コンピューターグラフィックス(映像技術)に対する製品を展開。同市場においてはMicrosoftやAppleなど大手企業に製品を供給し、その地位を確立する中、技術力を高めていった。

(3)2010年以降はAI技術に対する製品を展開。同時期より売上、利益の向上が見られ、2016年を境に大きく数値を伸ばしている。これは市場がAI技術を駆使した製品(自動運転やロボット)に注力したことで、当社製品の売上が伸びた。

(4)また業績拡大の大きな要因の一つとして、Micronと同様に多くの企業を買収し、技術力を高めている。主な買収事例は以下の通りである。

・2003年、当時ワイヤレス用グラフィックス、マルチメディア技術のトップ企業である「MediaQ」を買収(買収額7000万ドル)

・2005年、コアロジック技術の開発企業である「ULI Electronics」を買収(買収額5200万ドル)

・2011年、ベースバンドプロセッサーメーカーの「Icera」を買収(買収額3億6700万ドル)

・2020年、HPCインターコネクト企業である「Mellanox」を買収(買収額69億ドル)

(5)同社が開発したGPUは、従来PCやゲーム分野における画像処理機能に対して使用されていたが、同処理の計算プロセスとAI技術のディープラーニングの計算プロセスが酷似していることを発見し、転用したことからAI分野に対する製品提供を行うことで、飛躍的な成長を続けている。

5章 結論

(1)日本半導体メーカーはIDM企業のビジネスモデルのもと、1990年代前半まで世界の中でトップクラスの技術力、売上シェアを誇っていたが、日米半導体協定を契機に今まで半導体事業に参入していなかった韓国や台湾メーカーが台頭し、競争が激化。利益を得ることが難しくなり、設備投資を継続できず、先端技術の開発が遅れ、他国の技術力についていけず衰退してしまっている。一方で世界各国の半導体メーカーは国の支援や主力製品、ビジネスモデルに起因して、先端技術の開発を行い、成長を続けている。以下へ世界の半導体メーカーについてまとめる。

①Samsungは、国の支援によって設備投資を継続していることで、半導体メモリ市場(DRAM、NAND)における、データ処理能力の高速化、データ蓄積量の向上に注力して付加価値の高い製品を提供し、利益を計上している。

②TSMCは、EMS企業にならって、ファウンドリー企業としてのビジネスモデルを確立させ、安定した収益を確保することができた。この収益をもとに微細化技術に必要な設備投資を継続できていることから、常に世界最先端のプロセス技術を生み出している。

③Intelは、自社製品の性能向上に注力するために、先端技術を持つ企業の買収や技術提携を実施し、売上・利益ともに伸びている。

④Nvidiaを代表する特化機能を持つ新たな半導体を開発するファブレス企業が、1980年後半以降にシリコンバレーで数多く発生。こうしたビジネスモデルにより、先端技術の開発に成功した企業が数多く誕生した。

(2)以上のことから、日本半導体メーカーの今後の展望として、以下のことを提言したい。

①メモリ製品は、Samsungのように多額の資金を用いて設備投資を行い、先端技術での製造を行うことで、付加価値を生み出し利益を得ている。日本メーカーにおいては、現在メモリ製品を製造しているキオクシアに対して、先端技術開発のための設備投資を行えるよう、国が資金援助をする必要がある。

②ファウンドリー企業は、台湾のEMS企業が原点である。そのため、現在日本にあるEMS企業(シークスやユー・エム・シー・エレクトロニクスなど)に対して、半導体製造への技術転換を促すことで、日本独自のファウンドリー企業を設立する。

③新たな半導体(ASSPなど)を開発するために、アメリカのシリコンバレーにならって、大学と研究開発を行い、ベンチャーキャピタルを促し、ファブレス企業を設立させる。

[…] https://www.newsyataimura.com/ozawa-102/#more-13295 […]