小澤 仁(おざわ・ひとし)

バンコック銀行執行副頭取。1977年東海銀行入行。2003年より現職。米国在住10年。バンコク在住26年。趣味:クラシック歌唱、サックス・フルート演奏。

バンコック銀行執行副頭取。1977年東海銀行入行。2003年より現職。米国在住10年。バンコク在住26年。趣味:クラシック歌唱、サックス・フルート演奏。

生まれてこのかた、化粧には全く無頓着(むとんちゃく)な私であった。昭和生まれの私にとって、最近の若い男性が化粧をすることに驚いた。ところが整髪剤すらつけなかった私も寄る年波には勝てない。最近肌の荒れが気になり、化粧水を使い始めた。髪の毛が薄くなり、養毛剤も時々使う。「美しくなりたい」「若くありたい」という願望はどうも人類不変の願望のようである。そのための道具としての化粧品は形態を変えながら発展し続けてきた。今回は世界の化粧品業界の現状分析と今後の動向に関して考えていきたい。

1 化粧品の定義と製造工程

1-1 化粧品とは

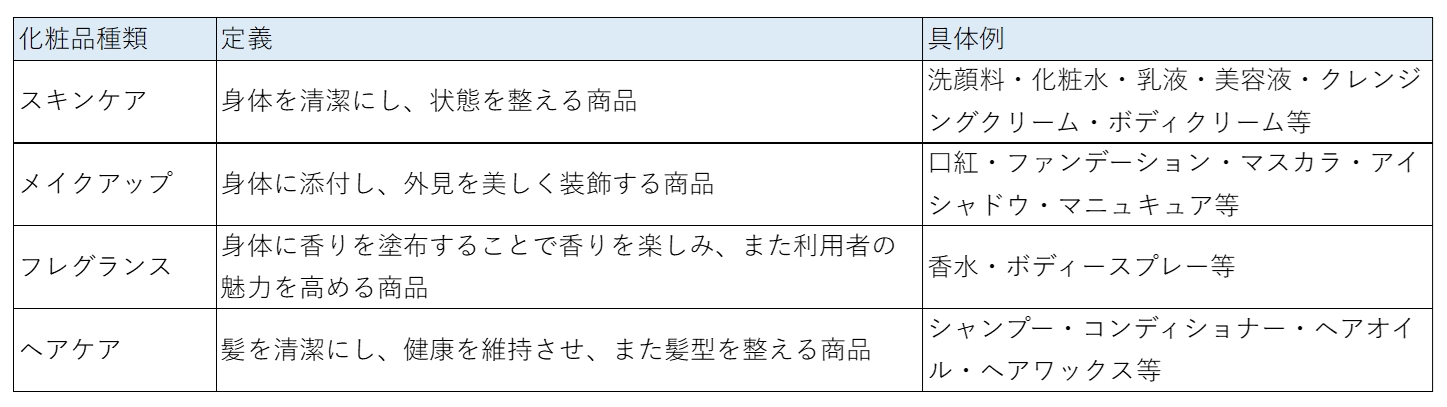

<表1 主な化粧品について>

日本において、化粧品とは、「人の身体を清潔にし、美化し、魅力を増し、容貌(ようぼう)を変え、または皮膚もしくは毛髪を健やかに保つために、身体に塗擦(とさつ)、散布その他これらに類似する方法で使用されることが目的とされている物で、人体に対する作用が緩和なものをいう」と定義されている。主な種類としては、上記のようなスキンケア、メイクアップ、フレグランス、ヘアケアがある。

1-2 化粧品製造工程

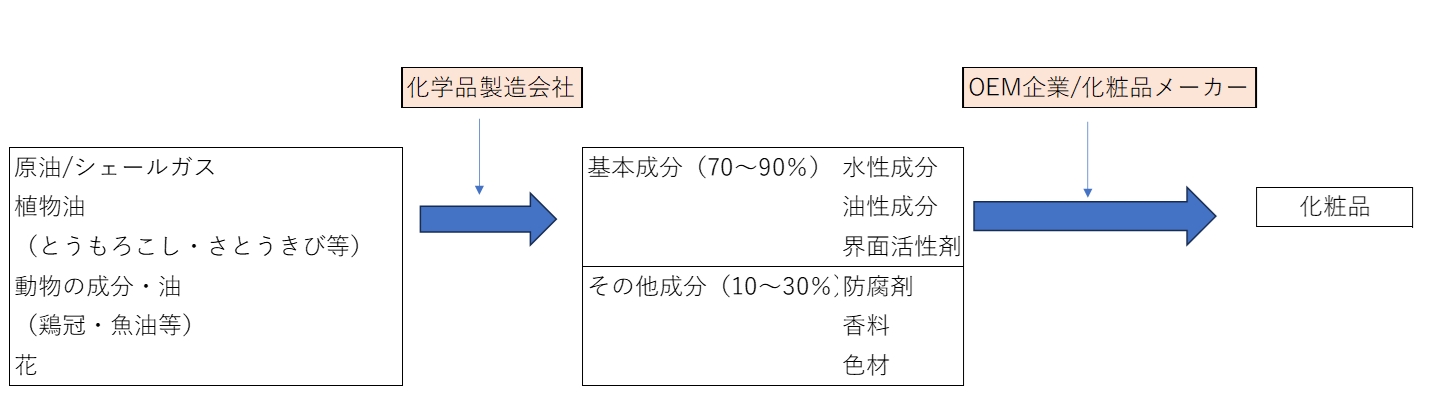

<図1 化粧品製造に関して>

①化粧品は精製水やエタノールなどの水性成分、ワセリンなどの油性成分、界面活性剤の三つの基本成分に加えて、香料や色材などを配合して、化粧品メーカーやOEM(相手先ブランドによる生産)企業により、製造される

②また、三つの基本成分は、原油や植物油、動物油などから化学品製造会社によって、製造される。資源が豊富なアメリカや中国などの化粧品生産が増えやすい構造となっているが、特定の地域や気候に依存したものではなく、世界中で製造が可能な商品と言える

2 化粧品市場の動向

2-1 化粧品市場の年別分析

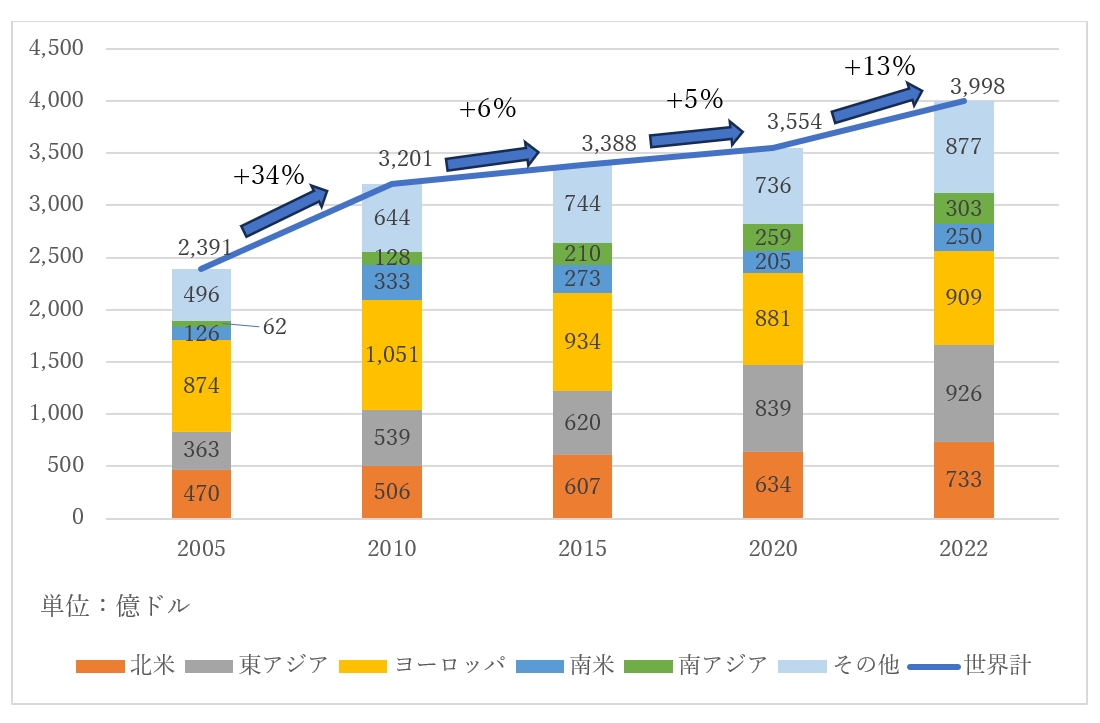

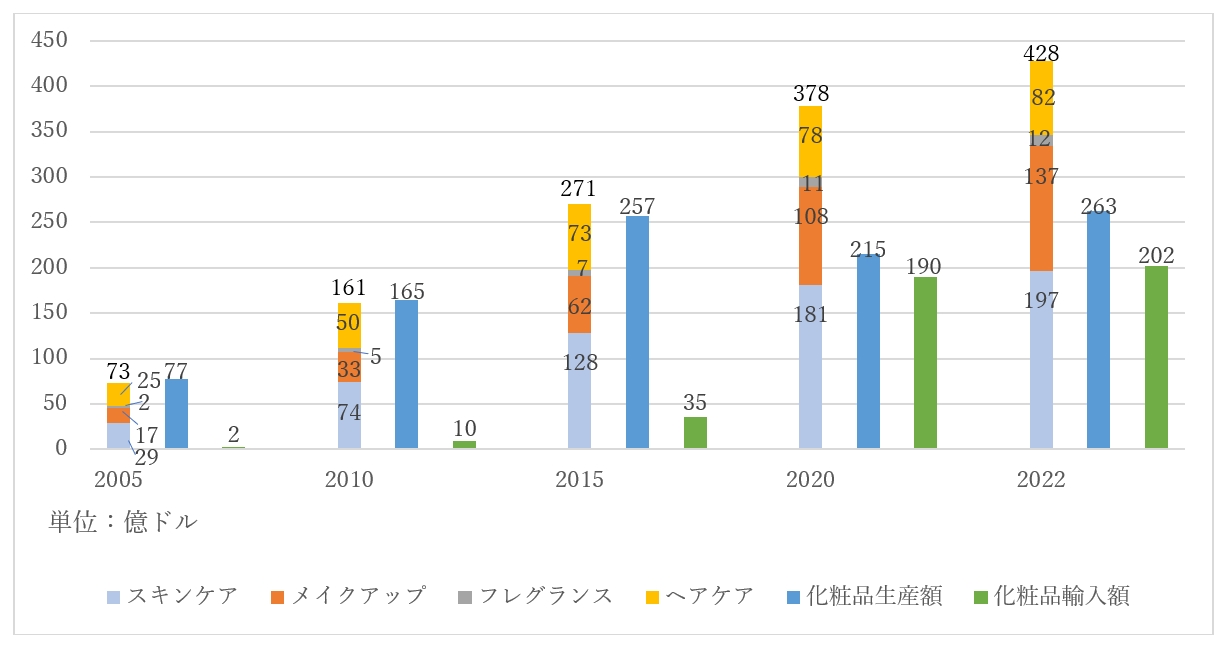

<図2 化粧品市場の推移>

出典:Statistaの統計データおよびLorealのアニュアルレポートより筆者作成

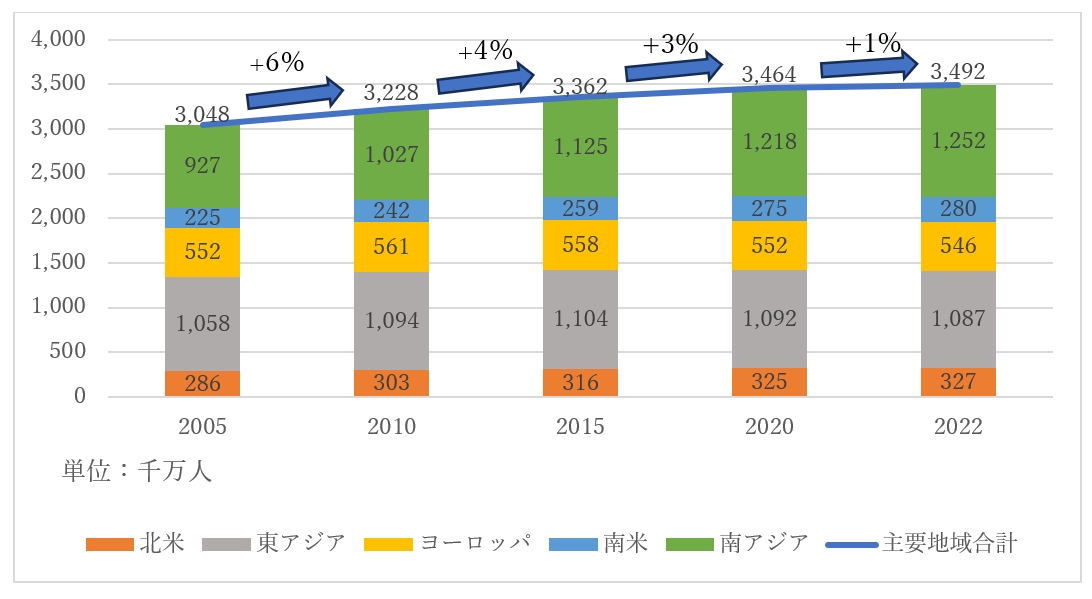

<図3 主要地域の15~64歳の人口推移>

出典:世界銀行のデータより筆者作成

①2005年から2022年の間に化粧品市場は1607億ドル(67%増)と大きく成長した。国連統計データによると、同期間で世界の実質GDP(国内総生産)は56兆ドル(2005年)から90兆ドル(2022年)と60%成長しており、世界経済とともに化粧品市場は成長していることがわかる

②化粧品市場は特に2005年から2010年の成長が顕著で、市場は810億ドル(34%増)拡大した。化粧品の消費者は主に10代から60代(※以下コア人口)で、この年齢層は市場全体の80%以上を占めている。2005年から2010年にかけて、化粧品市場の主要な地域である北米、東アジア、ヨーロッパ、南米、南アジアで、コア人口は他の期間と比べて最も増加している(+6%、1.79億人増)ことが成長に寄与した

③2010年から2015年にヨーロッパのコア人口は266万人減少、2015年から2020年にかけては496万人減少しており、結果としてヨーロッパの化粧品市場は縮小した。また2010年代は原油価格の下落やブラジルの経済施策の失策などで、南米の経済も停滞したことにより、南米の化粧品市場が鈍化した。その他の地域では安定的に成長したものの、世界的な化粧品市場の成長速度は鈍化する結果となった

④コロナ禍により2020年の市場規模は3554億ドルと2019年値(3901億ドル)から落ち込んだが、2022年の化粧品市場規模は3998億ドルとコロナ禍から早期の段階で回復している

※コア人口:世界銀行の15~64歳人口の統計データ参照

2-2 地域別市場規模

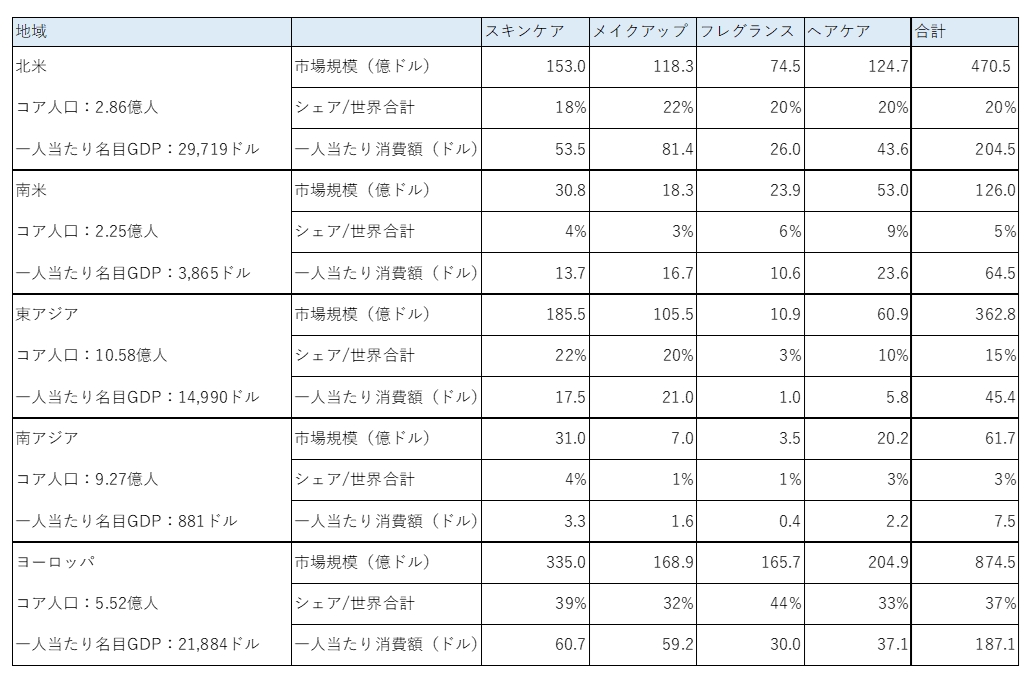

<表2 2005年の地域別市場規模>

出典:Statistaの統計データおよび世界銀行のデータより筆者作成

①2005年時点ではヨーロッパが最大の市場であった。また北米はヨーロッパの市場規模の53%であったが、コア人口がヨーロッパの52%だったことを勘案するに、北米もヨーロッパ相当の市場規模だったと言える。また両地域合わせて市場全体の57%のシェアを担っており、また各種類別市場においても全て50%以上のシェアだったことより、化粧品市場は欧米中心だったと言える

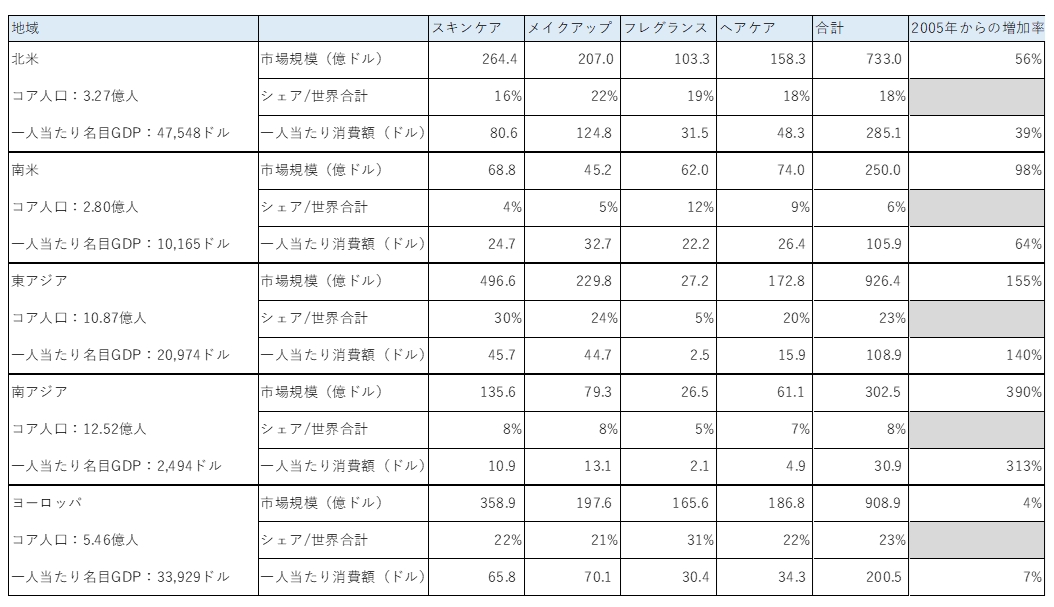

<表3 2022年の地域別市場規模>

出典:Statistaの統計データおよび世界銀行のデータより筆者作成

②2022年時点の欧米のフレグランス市場は50%のシェアを維持しているが、それ以外の化粧品種類別市場シェアが低下し、化粧品市場全体のシェアで41%まで落ち込んでいる。2005年から2022年にかけて、世界の化粧品市場は1607億ドル成長しているが、そのうち34%である563億ドルの成長が東アジアで見られた結果、東アジアが最大の市場となった

③地域ごとの化粧品の1人当たり消費額は、北米>ヨーロッパ>東アジア>南米>南アジアの構図は変わらず、1人当たり名目GDPと相関関係にある。南アジアは最大の人口規模を誇り、市場と1人あたり消費額の成長率が最も高いものの、1人あたり消費額が依然小さい。今後最も成長が見込まれる市場と考えられる

④東アジアにおけるスキンケア市場の割合は高く(2022年:54%)、スキンケアを最も重視していると考えられる。これは東アジア人である日本人や中国人などの黄色人種の肌質に関係している。黄色人種は他の人種と比べ水分を保つ角質が薄く、水分が失われやすいという特徴がある。そのため肌は水分を保とうとして油分を多く分泌し、これが放置されると毛穴が詰まりやすくなる。結果、肌トラブルの原因となることより、スキンケアがより重視される

⑤ヨーロッパの市場は鈍化しているものの、フレグランス市場に関しては世界の30%強を占めており、依然存在感は大きい。これは香水がフランスのグラース地方で発祥したことに由来する。グラース地方は元々革手袋の生産地であったが、革手袋の匂い消しとして香料を使用した香り付きの革手袋を販売していた。革手袋産業はすたれたものの、地中海性の温暖な気候や水はけの良い地質のため天然香料の素である良質な花が取れる。合成香料が普及する19世紀までは花から取れる天然香料で香水が製造されていたこともあり、多くの企業がヨーロッパにて香水の製造を行っている

⑥南米の特徴としては、ヘアケア市場が最も大きいことが挙げられる。豊かな自然に囲まれていることで、自然由来のオイルをヘアケアに利用しているなど、他地域よりも髪を美しく保つことが重視されている。またフレグランス市場も、南米内で24.8%を占めており、他地域に比べシェアが高い。一方でヨーロッパや北米は高単価品のシェアが市場の40%程度を占めているが、南米は15%程度であることから、今後高価格品へのシフトによる市場規模の拡大が予想される。

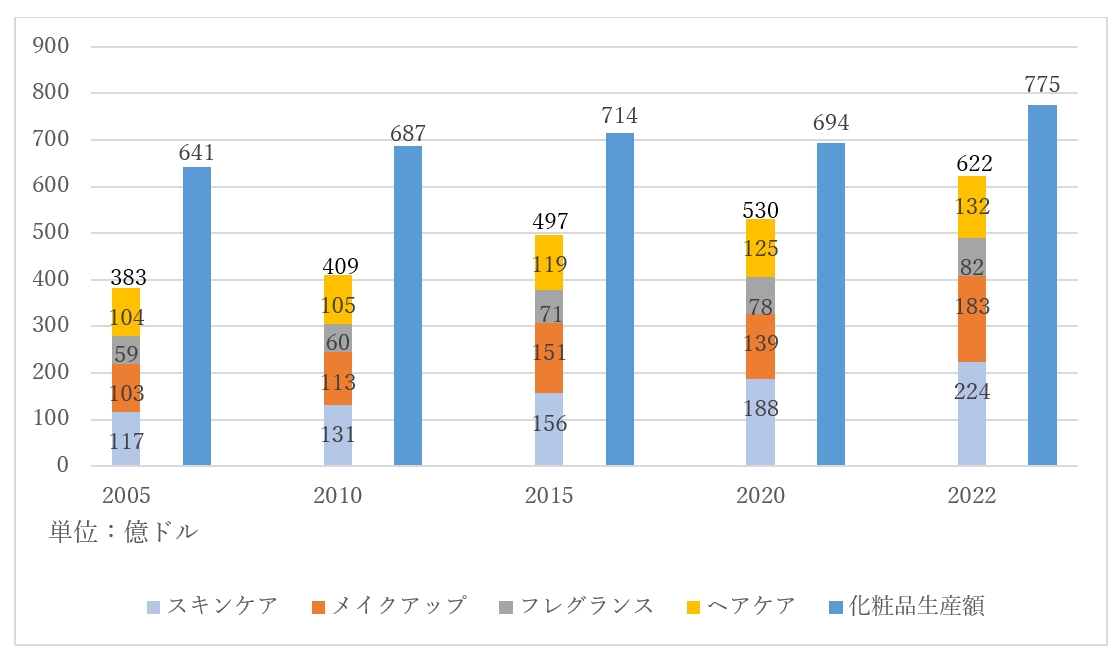

2-3 化粧品種別毎の年別推移

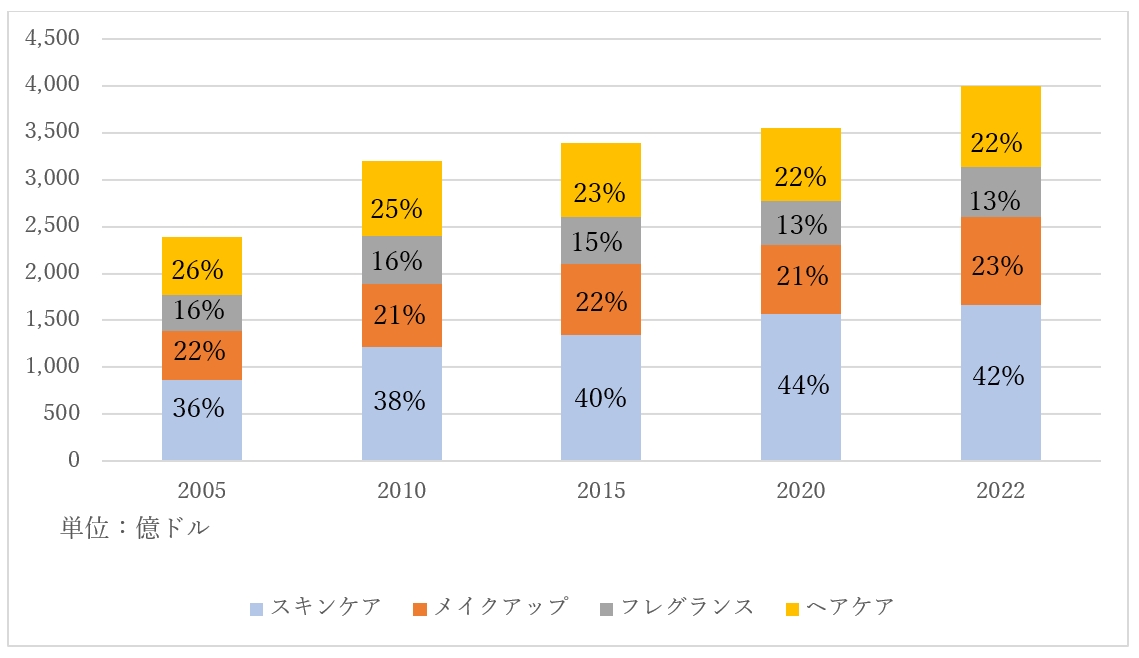

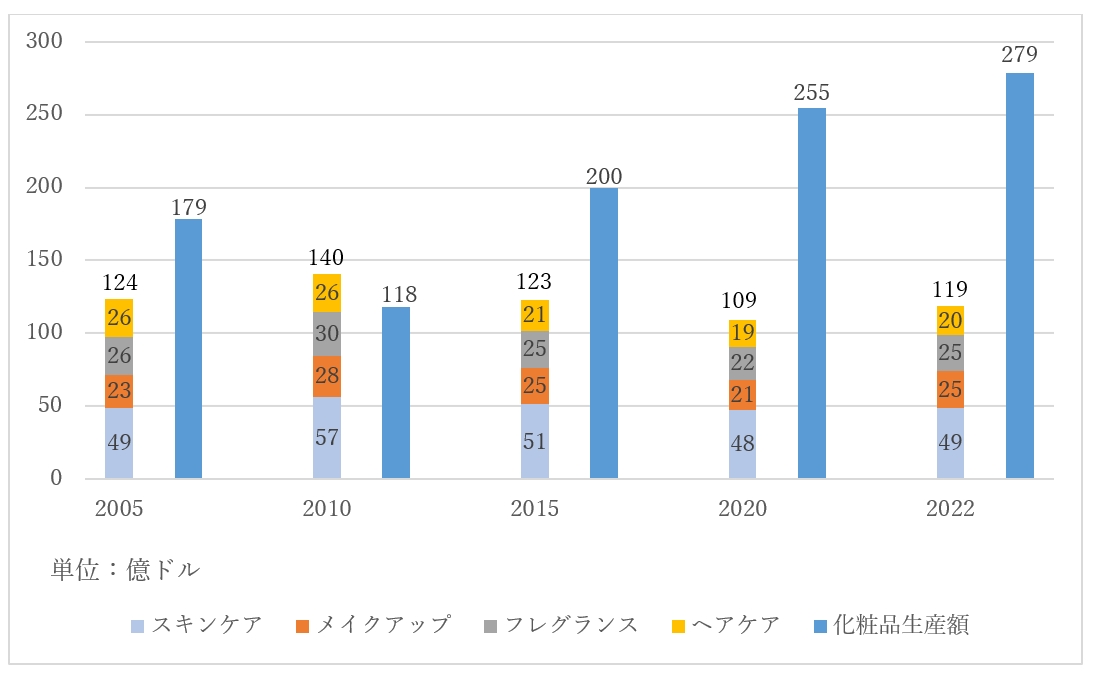

<図4 化粧品種別毎の年別推移>

出典:StatistaおよびEuromonitorの統計データより筆者作成

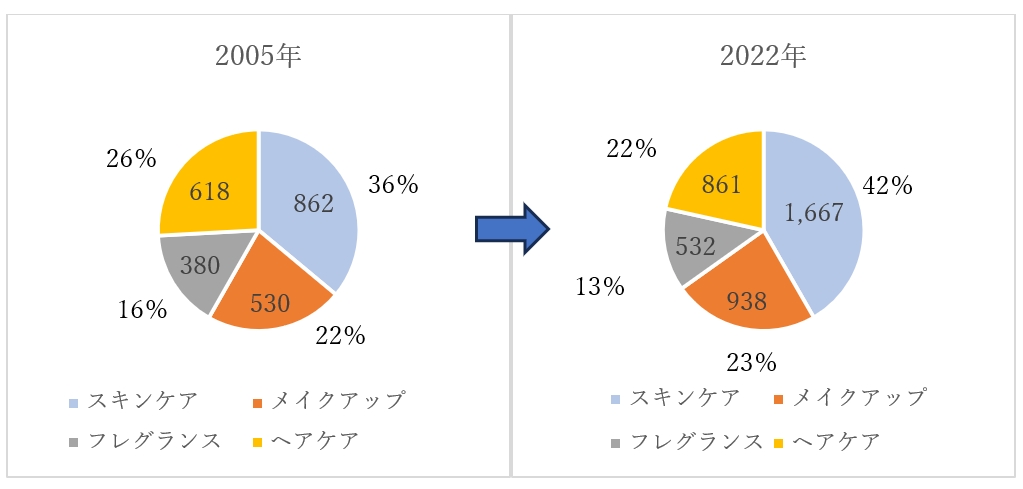

①2005年のスキンケア市場は市場全体の36%、2022年では42%のシェアまで拡大しており、化粧品市場で一番大きい。スキンケアは日々の洗顔としての生活必需品としての性質を持ち、低単価な商品が多い点、老若男女問わず利用される点から最も大きい市場となっている。一方で、フレグランスは嗜好(しこう)品としての要素が強く、またメインのユーザーであるヨーロッパの消費が鈍化していることより、市場としては一番小さくなっている

② 2005年はヘアケア市場が2番目に大きい市場であったが、2022年はメイクアップ市場が2番目の市場となっている。これはメイクアップの主な利用者である女性の賃金が上昇し、消費が増えたためと考えられる。男女賃金格差統計データ(OECD=経済協力開発機構)によると、2005年は16%だったが、2022年では11%と格差が減少している。

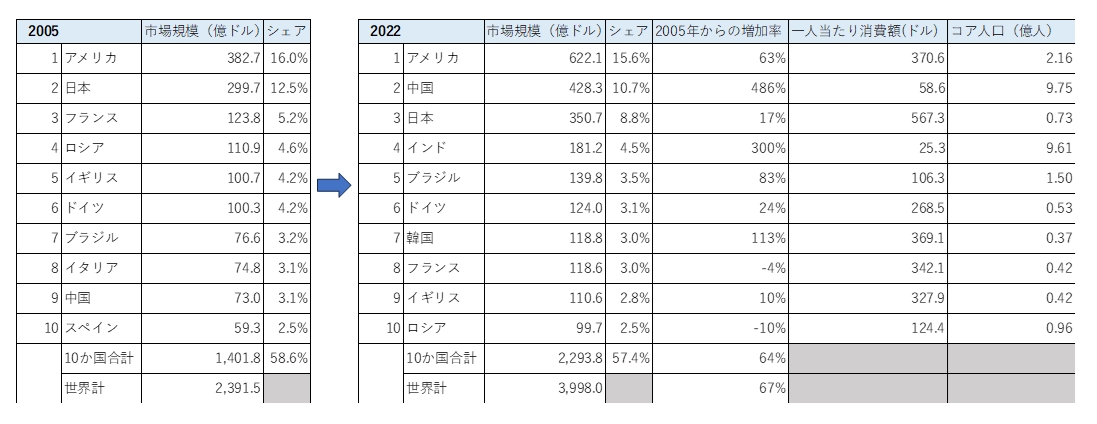

2-4 国別化粧品市場

<表4 国別化粧品市場の推移>

出典:StatistaおよびEuromonitorの統計データ、世界銀行の統計より筆者作成

①上位10か国での市場のシェアは60%弱を占める。他国に比べ、中国やインドは化粧品市場の成長が著しく、首位のアメリカとの差が年々縮まっている。一方、日本やヨーロッパ諸国は低成長であり、市場シェアも低下し存在感が薄れている

②1人当たり消費額は日本が最も高く、続いてアメリカ、韓国となっている。日本は他国に比べ高単価な化粧品を購入する傾向にあるが、2010年の日本の1人当たり消費額が555ドル(※)であることを勘案すると、成長は鈍化しており、今後の成長も限定的と考えられる。アメリカや韓国は安定的に成長しており、今後更なる市場の拡大が見込まれる

※2010年の日本、アメリカ、韓国の1人当たり消費額は、日本:555ドル、アメリカ:250ドル、韓国:218ドル

3 国別分析

化粧品市場上位3国である、アメリカ、中国、日本と化粧品輸出額首位のフランス、また中国同様、成長が著しいインドの分析を行う。

3-1 アメリカ

<図5 アメリカの化粧品市場の推移>

出典:アメリカ労働統計局の統計データより筆者作成

①アメリカの化粧品市場は全種類の市場が安定的に成長している。多民族国家であることから、多様な好みに対応した商品が求められている。化粧品生産額も安定的に増加している。2022年は775億ドルの生産額であり、アメリカの市場の622億ドルに対して124%と生産超過となっている

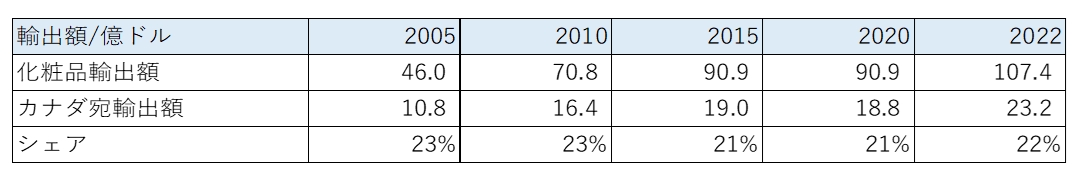

<表5 アメリカの化粧品輸出額>

出典:アメリカ商務省の貿易データより筆者作成

②2点目の特徴として、化粧品輸出先はカナダの割合が大きいことが挙げられる。輸出額はカナダの化粧品市場(2022年55億ドル)の40%を占めており、カナダ市場の動向はアメリカの化粧品産業への影響が大きいと推測される

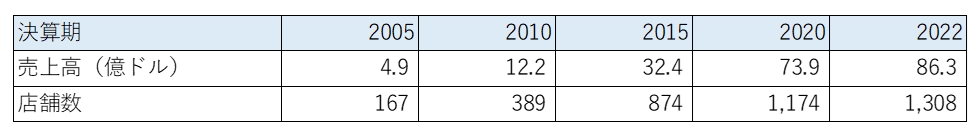

<表6 Ulta Beautyの売上高と店舗数の推移>

出典:Ulta Beautyのアニュアルレポートから筆者作成

③3点目の特徴として、化粧品専門店の成長が著しいことも挙げられる。Ulta Beauty (アメリカ)とSEPHORA(フランス)が双璧(そうへき)をなしており、上記はUlta Beautyの業績の推移である。化粧品市場の成長はEstee lauder(アメリカ)などの化粧品メーカーだけでなく、小売店にも好影響を及ぼしており、これは実際に色味や香りを体感することが重要となるメイクアップやフレグランスの市場が大きいことも関係している

3-2 中国

<図6 中国の化粧品市場の推移>

出典:中国統計局などのデータより筆者作成

①2005年から2022年にかけて、中国のスキンケア市場は579%成長しており、他国に比べて成長率が大きい。黄色人種としての肌質に加え、中国の文化では「自然美」が重要視され、素肌の美しさが求められていることより、特にスキンケアへの消費を加速させている。一方で、市場の拡大に国内生産が追い付いておらず、2022年時点で化粧品生産額は市場の61%となっており、輸入に頼る構造となっている

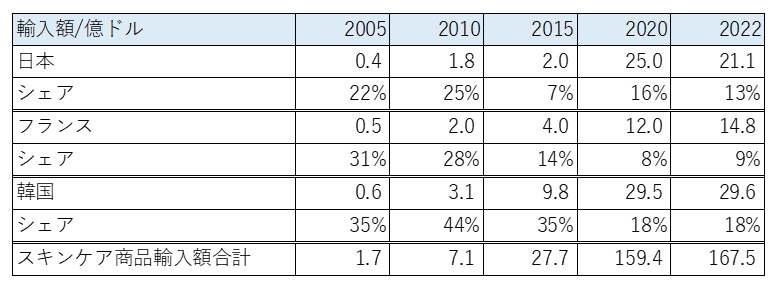

<表7 中国のスキンケア商品輸入額の推移>

出典:各国の貿易データより筆者作成

③中国市場のもう一つの特徴として、スキンケア商品の輸入を特に伸ばしていること

が挙げられる。特に日本、フランス、韓国が輸入上位3か国となり、中国内の需要の取り合いを行っている

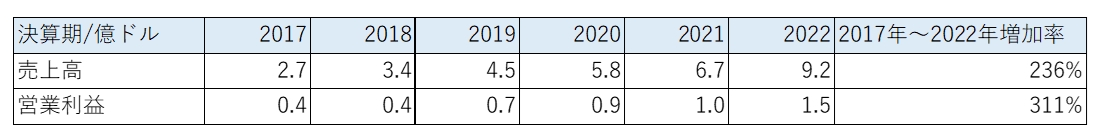

<表8 Proyaの業績推移>

出典:Proyaのアニュアルレポートより筆者作成、各年決算日レートでドル換算

④

近年は中国ブランドの成長も著しく、特に2006年に創業したProyaが急成長している。中国国内かつオンラインでの売上が90%以上を占め、またスキンケア商品が主であるが、上場後の2017年期から2022年期にかけて売上高が236%増加した。これは後の企業分析で紹介する世界の代表的な化粧品メーカー5社の増収率を大幅に上回る。現在は若者向けの低~中価格帯が主であるが、高価格帯も徐々に投入しており、今後高単価品である資生堂やLoreal(フランス)等の外資ブランドとの競争の激化が予測される

3-3 日本

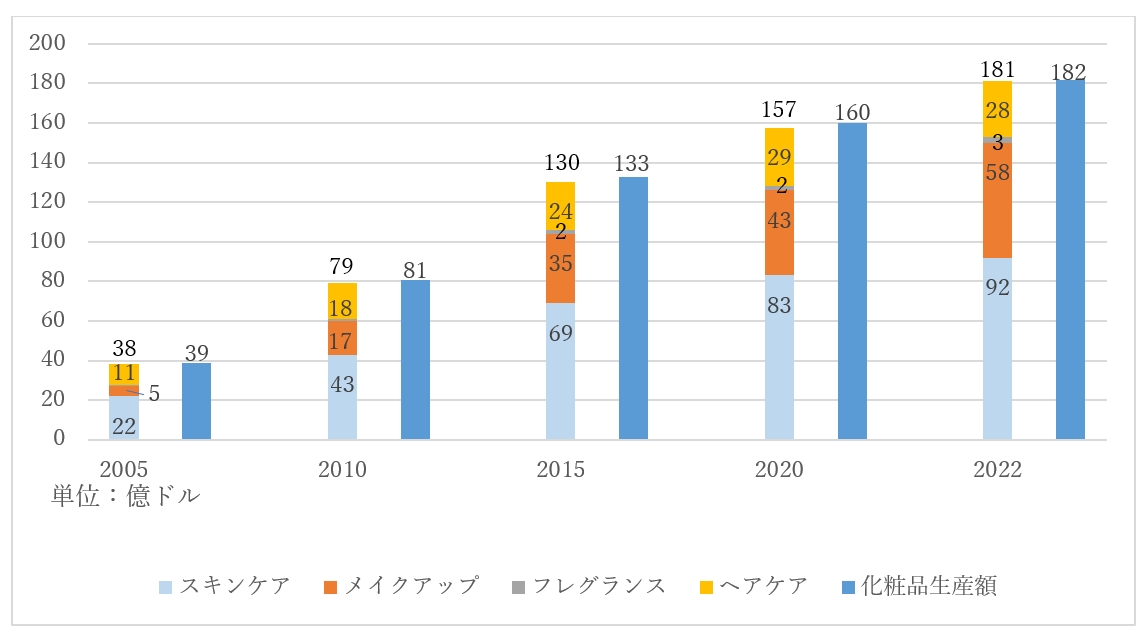

<図7 日本の化粧品市場の推移>

出典:Statistaの統計データと財務省貿易統計などより筆者作成

①震災や増税などの影響もあり、2010年代前半に日本の化粧品市場は一時鈍化した。また2005年から2022年にかけて、コア人口は1087万人減少しており、成長が見込まれにくい市場となっている。また2015年までは化粧品市場が化粧品生産額以上の規模であり、20億~30億ドルの輸入を行うことで需要に対応していた。輸入先は長年フランス、アメリカがメインだったものの、近年は韓国からの安価な化粧品の輸入が増加しており、スキンケア商品とメイクアップ商品の輸入額はフランスを超えて韓国が首位となっている

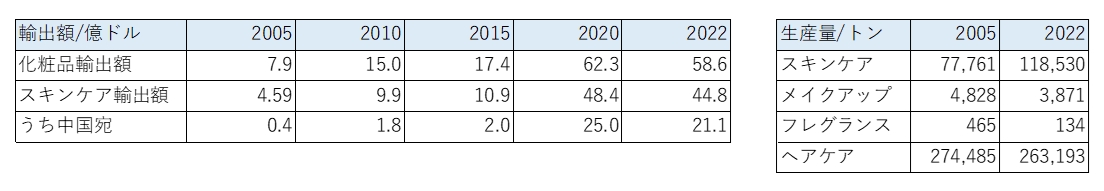

<表9 日本の化粧品輸出額と生産量の推移>

出典:財務省貿易統計および経済産業省生産動態統計の統計データより筆者作成

②化粧品生産額は輸出額増加に牽引(けんいん)され増加しているが、輸出品目はスキンケア商品が大半となっており、生産量もスキンケア商品のみ増加している。スキンケア商品はメイクアップ商品やフレグランス商品と異なり、嗅覚(きゅうかく)や視覚で体感することができず、目に見えた効用がすぐに表れにくい性質の商品であることより、安全性やブランド力がより重視される商品である。日本は化粧品の製造に厳しい規制(※1)があり、その規制をクリアするため化粧品メーカーは技術力を求められている。結果として日本の化粧品は世界からの評価が高くなり、高い需要がある。特に資生堂はIFSCC大会(※2)にて世界最多の受賞を獲得している。

※1 例:未開封の状態で3年間、品質を保持する義務等。3年以内の場合は使用期限の表示が必要。EU(欧州連合)は30か月以内の使用期限の場合は表示が必要。アメリカは規制な。

※2 IFSCC(国際化粧品技術者会連盟)大会:化粧品技術を競う世界最大の研究発表会

3-4 フランス

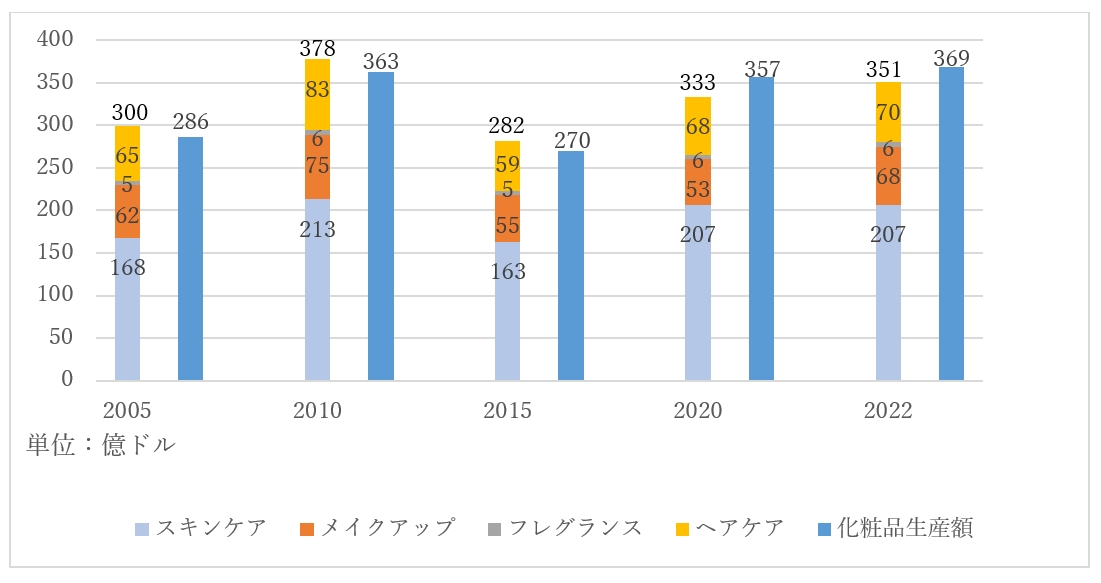

<図8 フランスの化粧品市場の推移>

出典:Eurostatの統計データから筆者作成

※2022年の生産額は作成時点で未公表のため2021年の生産額を参照

①世界最大の化粧品メーカーであるLorealや、高級ブランドメーカーであるLouis Vuitton、CHANELなどがあり、化粧品産業においてフランスの存在感は大きい。またフランスの化粧品産業の特徴として、「コスメティックバレー」と呼ばれる化粧品企業・研究施設の集積地が存在する。化粧品会社630社、研究施設22拠点が所在しており、フランスの化粧品産業の半分以上の売り上げを占めている

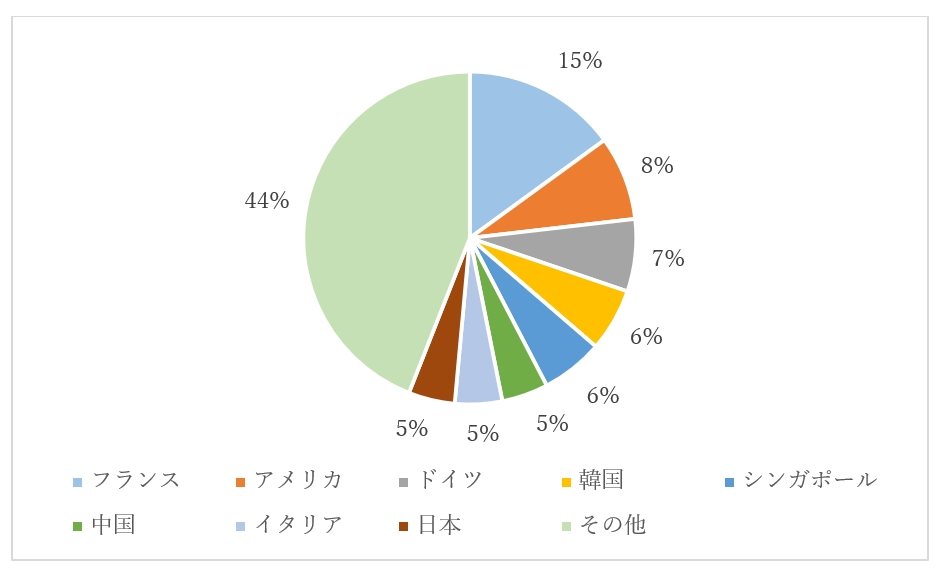

<図9 2022年 化粧品輸出額上位国>

出典:各国の貿易データより筆者作成

②フランスは自国の化粧品市場の2倍近くの化粧品生産を行い、世界へ化粧品を供給している。上述の通り、フランス企業のブランド力は高く、結果として化粧品の輸出額は長年首位を維持している。2022年の世界の化粧品輸出額合計は1308億ドルであり、フランスは196億ドルと15%のシェア。輸出額2位のアメリカや3位のドイツと大きく差をつけている

3-5 インド

<図10 インドの化粧品市場の推移>

出典:Statistaの統計データにて筆者作成

①インドの特徴としては、インド・スリランカ発祥の伝統医療であるアーユルヴェーダの考えが化粧品市場にも大きく影響を与えている。アーユルヴェーダとは、体に良い自然由来の食事や生活を行うことで、健康を保つ予防医学である。この考えが化粧品にも強くかかわっており、防腐剤や合成香料などをなるべく避け、自然由来の成分を使ったナチュラルコスメが特に重視されている

②インドの化粧品市場はスキンケア、メイクアップ、ヘアケア、フレグランスの順となっており、嗜好品としての要素が強いフレグランス市場はいまだ低位。また生産額も市場に連動しており、中国ほど輸入は伸びていない

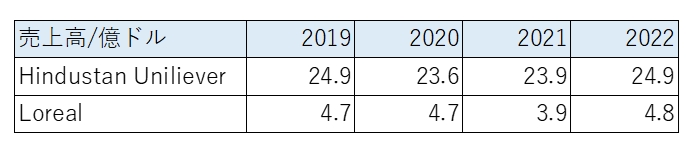

<表10 ユニリーバとロレアルの売上高>

出典:各社アニュアルレポートより筆者作成、各年決算日のレートでドル換算

③また、市場はユニリーバ(※)が最大のシェアを占めており、2022年は市場に対し13%のシェアと2位のLorealと大きく差を付けている。同様に急成長している中国ではLorealがトップシェアであり10%強のシェアを占めていることから、インドでは安価な化粧品が主流であることがわかる。

※世界最大級の生活消費財メーカー。化粧品の取り扱いもあり、LorealやEsteelauderなどの化粧品メーカーと比べ低価格商品を販売

4 化粧品企業分析

この項目では、化粧品を主業とする化粧品メーカーの売上高上位3社と日系上位2社の分析を行う。ユニリーバやP&Gなど、化粧品の取り扱いもあるものの、生活消費財メーカーとしての要素が強い企業は対象としていない。

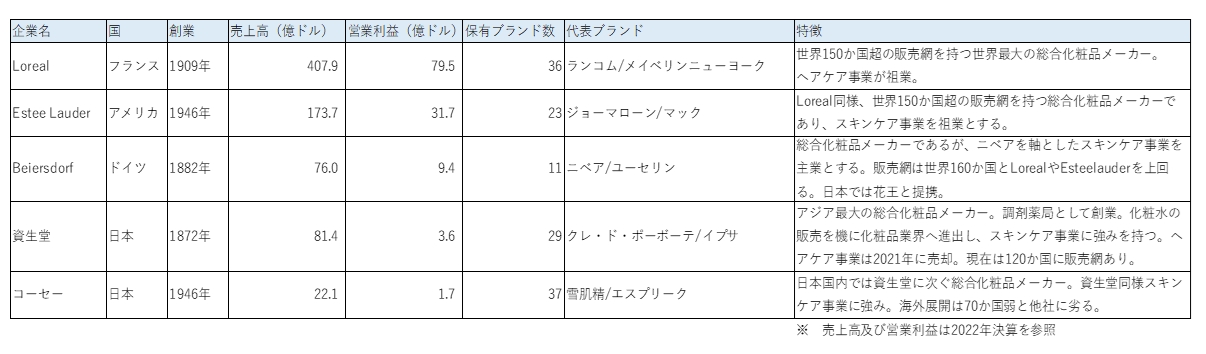

<表11 企業概要>

出典:各社HPより筆者作成、2022年決算日レートでドル換算

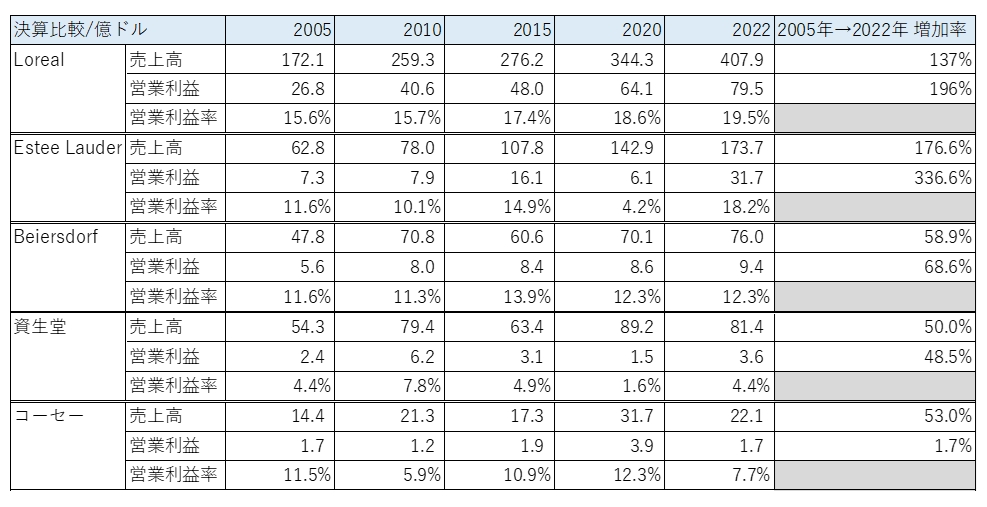

<表12 決算概要>

出典:各社アニュアルレポートより筆者作成、各決算日レートでドル換算

①化粧品市場はアジアの存在感が大きい一方で、化粧品メーカーは依然欧米中心。特にLorealが他社に大きく差を付け、化粧品メーカー最大手の地位を維持し続けている。世界の化粧品市場におけるLorealの売上高のシェア(※)も上がっており、Lorealの強さが際立っている

※2005年:2%→2022年:10.2%

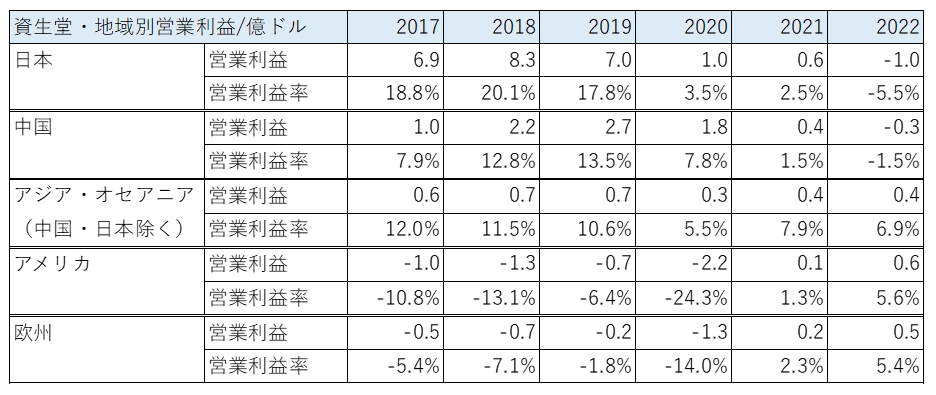

<表13 資生堂の地域別営業利益の推移>

出典:資生堂のアニュアルレポートより筆者作成、各決算日レートでドル換算

②資生堂は営業利益率が欧米3社に比べ劣後している。これは、表13のように、欧米での販売の営業赤字が続いており、全体の営業利益率を押し下げていることが要因である。2022年は日本と中国が依然コロナの影響を受けている半面、欧米ではいち早い回復を見せているが依然低利益率だった。一方、コーセーは地域別営業利益の開示はないものの、2014年に買収したメイクアップ商品に強みを持つTarte(アメリカ)の業績が好調であり、一定の営業利益率は確保できていると考えられる。

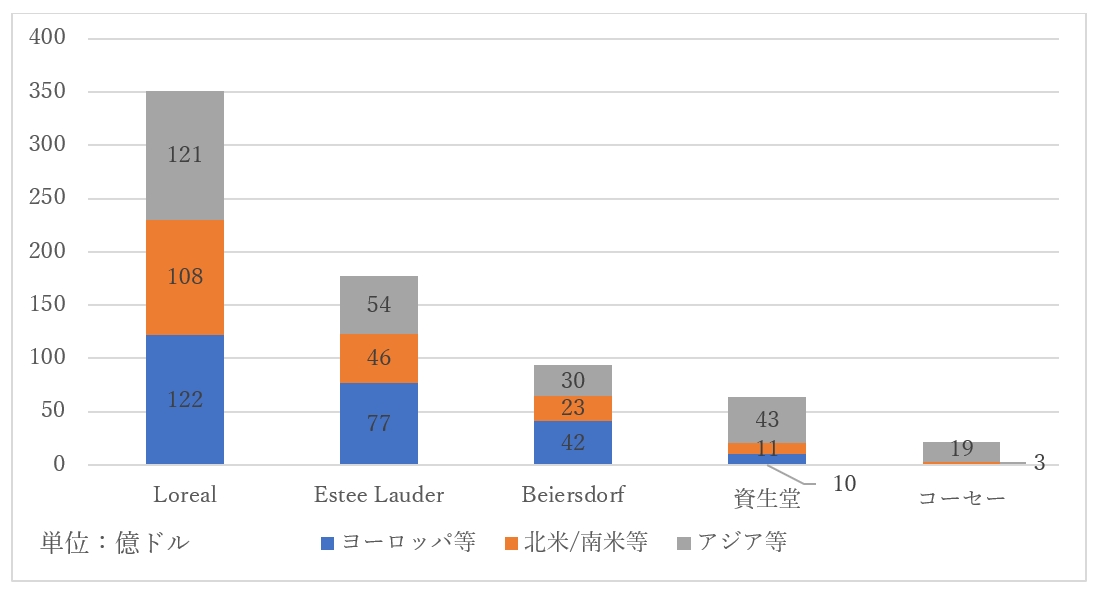

<図11 2022年の各社地域別売上高>

出典:各社アニュアルレポートより筆者作成、各決算日レートでドル換算

※地域別売上高に計上していない売上高もあり、合計値は各年の売上高と一致しない

③Loreal、Estee Lauder、Beiersdorfは、アジアの売上高が増加しシェアを拡大させつつも、世界中で売り上げを計上できている。LorealとEstee Lauderはスキンケア、メイクアップ、フレグランス、ヘアケアの4事業を網羅していることより、各国・各地域の需要に対応できている。Beiersdorfはスキンケア事業がメインであるものの、化粧水・乳液などを利用せず、クリームのみで保湿を行うなどの欧米のスキンケア事情に適した商品を取り扱っていることから、欧米市場でのシェアを獲得できていることに加え、スキンケアを重視するアジア市場の需要にも対応できている

④一方、資生堂やコーセーの売上高はアジアに集中している。これは資生堂やコーセーは化粧水や乳液などのスキンケア事業に強みがあり、特に資生堂は売上高の7割強をスキンケア事業で計上していることに関連している。結果として、フレグランス、メイクアップ市場の割合がアジアより高い欧米市場での需要を取り込めていない

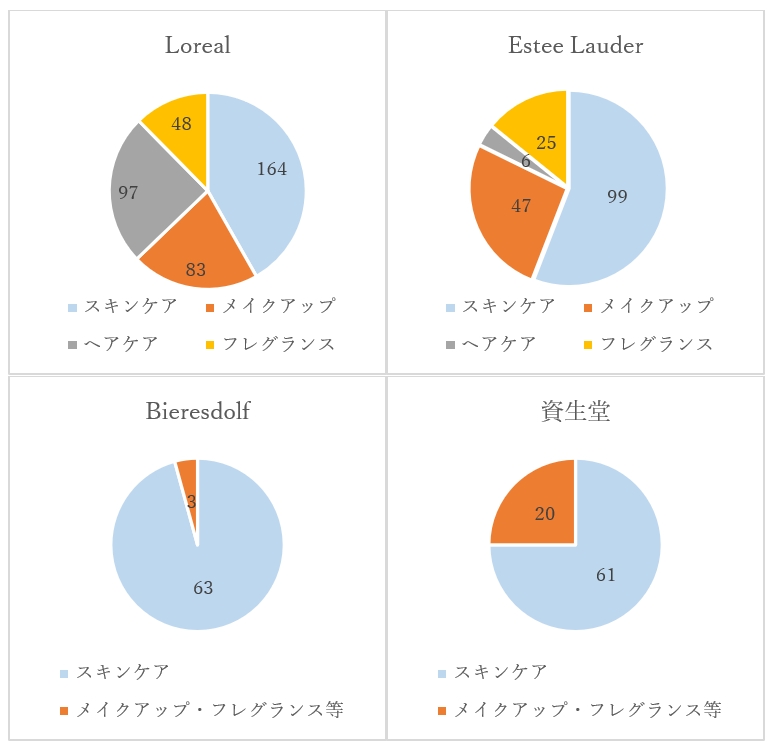

<図12 2022年の種類別売上高>

出典:各社アニュアルレポートより筆者作成、各決算日レートでドル換算

※4事業に分類されない売上高は除外。単位は億ドル

※Beiersdorfおよび資生堂はスキンケア事業の売上高のみ開示

⑤Beiersdorfはニベアを主軸としたスキンケア事業が80%の売上高を占める。資生堂もスキンケア事業が75%(2022年)~80%(2023年)の売上高を占めており、コーセーは具体的な数値の開示はないものの、雪肌精など主要ブランドの多くがスキンケアであることから、スキンケア事業が主業と考えられる。図12の通りLoreal、Estee Lauder の両社もスキンケア事業の売り上げが種類別では最大のシェアを占めている。特にLorealはヘアケア事業が祖業であり、長年ヘアケア事業が最大の売上シェアだったものの、アジアでの売上高が増加していることに伴い、他ブランドの買収などのスキンケア事業への投資も盛んに行った結果、スキンケア事業が拡大した。一方、既述の通り、Proyaなどの有力な中国系化粧品メーカーの台頭もあり、スキンケア市場はますます競争が激化する。スキンケア事業が強みである日系企業にとっては、欧米市場でのスキンケア事業の売上高の獲得と合わせて、他事業の成長も課題となっている

5 まとめ

①2005年から2022年にかけて、世界の化粧品市場は1607億ドル成長している。これは世界経済(実質GDP)の成長や10代~60代の人口増加に支えられたものであり、特に1.79億人増加した2005年から2010年までの成長が大きい。2010年以降は、ヨーロッパの人口の減少や南米諸国の経済の停滞で成長速度は鈍化したものの、一定の成長は果たしており、また2022年の化粧品市場はコロナ禍からの回復も果たしている

②2000年代の化粧品市場は欧米市場が最大であったが、2022年はヨーロッパに代わり東アジアが台頭した。世界の化粧品市場の成長額のうち、34%である563億ドルの成長を東アジアで実現している。東アジアは肌質の特徴から特にスキンケア市場が大きい一方、フレグランス市場はヨーロッパが世界の30%強のシェアを占めており、依然存在感が強い。また最大の人口規模である南アジアは、1人当たり名目GDPの増加に伴う化粧品の1人当たり消費額の増加により、特に成長が見込まれる

③種類別市場規模ではスキンケア市場が最も大きい。また女性の賃金上昇に伴い、メイクアップ市場も大きく成長しており、スキンケア市場に次ぐ市場となっている

④国別の市場規模ではアメリカ(2022年622億ドル)が首位を維持しているが、中国(2022年428億ドル)との差が縮まっている。インドも成長が顕著である一方で、フランスやドイツなどのヨーロッパ諸国や日本は成長が鈍化している

⑤アメリカ、中国、インドは自国市場の成長に伴い、化粧品生産額が増加している。特に中国は自国生産では対応できておらず、輸入額を増加させており、特に日本、フランス、韓国からの輸入が多い。日本、フランスは自国市場の成長が鈍化しているが、他国への輸出で化粧品生産額を増加させている。フランスは全世界への輸出を増加させている一方で、日本は中国への依存傾向にある

⑥化粧品メーカーとしては欧米が中心で、特にフランスのLorealは世界の化粧品市場の10%のシェアを占めており、圧倒的な存在感を維持している。資生堂やコーセー等はアジアでの売上高は相応に確保しているが、欧米市場では欧米企業に大きく劣後している。また各社アジアでの売上高を伸ばしており、結果としてスキンケア事業の売上高が大きく成長している

⑦積み上げたブランド力が発揮される日系企業の強みであったスキンケア事業は、欧米企業が着実に成長しているほか、中国の新興企業の台頭で競争が激化している。日系企業は今後、欧米企業のように世界各国の需要に適用した商品ラインナップ・事業を拡充することが必要と考えられる

コメントを残す