山本謙三(やまもと・けんぞう)

オフィス金融経済イニシアティブ代表。前NTTデータ経営研究所取締役会長、元日本銀行理事。日本銀行では、金融政策、金融市場などを担当したのち、2008年から4年間、金融システム、決済の担当理事として、リーマン・ショック、欧州債務危機、東日本大震災への対応に当たる。

オフィス金融経済イニシアティブ代表。前NTTデータ経営研究所取締役会長、元日本銀行理事。日本銀行では、金融政策、金融市場などを担当したのち、2008年から4年間、金融システム、決済の担当理事として、リーマン・ショック、欧州債務危機、東日本大震災への対応に当たる。

デジタル技術の進化は、すべての企業に経営変革を迫る。金融業も例外ではない。いまや、すべての金融機関がデジタル技術の取り込みに躍起になっている。

しかし、デジタルがもたらすインパクトは、複雑かつ多岐にわたる。モバイルの利用にとどまらず、顧客の行動自体が変わる可能性すらある。変化の方向を読み誤れば、せっかくの投資も無駄に終わりかねない。

ヒントは、すでに蓄積のある製造業などの他分野にもあるだろう。以下では、他分野の経験も踏まえつつ、金融機関が考慮すべき要素を考えてみたい。

本稿で取り上げるのは、①生産プロセスが変わる②顧客接点が変わる③金融サービスが変わる④プレーヤーが変わる⑤プライシングが変わる⑥顧客行動が変わる――の六つの要素である。

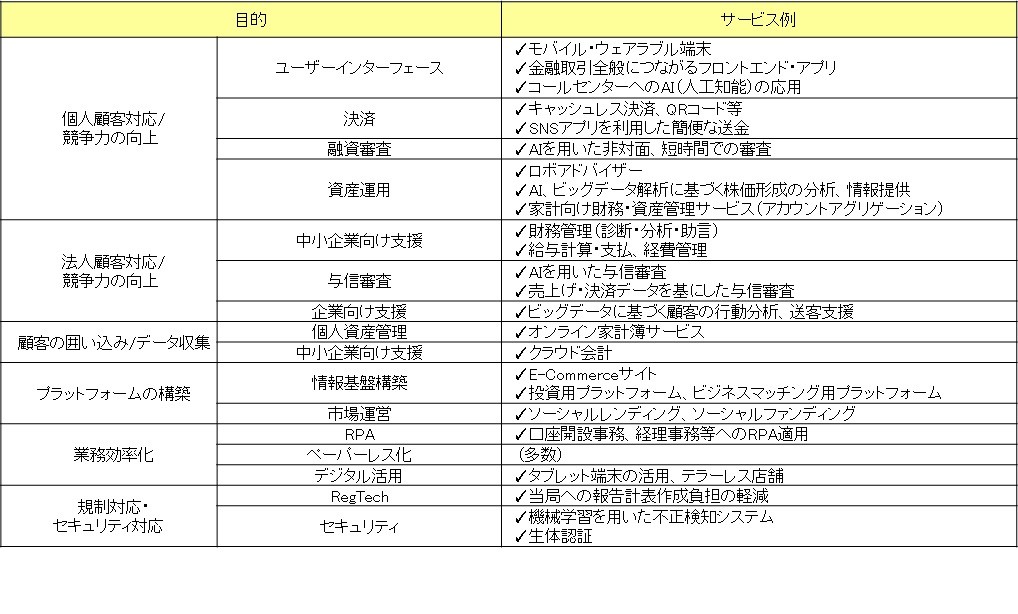

なお、理解を容易にするため、参考にフィンテックの例を掲げておく(注=本文中の図表は、その該当するところを一度クリックすると「image」画面が出ますので、さらにそれをもう一度クリックすると、大きく鮮明なものを見ることができます)。フィンテックとは、デジタル技術を組み込んだ新たな金融サービスの総称である。厳密な定義がないため、ここでは比較的広い範囲を対象に例示しておきたい。

(参考)目的別にみたフィンテックの例

(出典)各種資料を基に筆者作成

1.生産プロセスが変わる

金融サービスが完成し、顧客の手にわたるまでには、モノの生産と同様、多くの生産プロセスがある。たとえば、「貸し出し」という金融サービスには、顧客の信用リスク評価、資金の調達・提供から、金利リスクのヘッジ、実行後の中間管理のプロセスまで、多くの生産工程がある。

(1)生産プロセスの効率化、高度化

まず、一つ一つの生産プロセスに、デジタル技術の適用が可能かどうかを検討することが重要である。これまでの成功例には、バックオフィス事務へのRPA(ロボティクス・プロセス・オートメーション)の導入や、融資審査へのAI(人工知能)の活用がある。

デジタル技術導入の目的の一つは、生産性の向上だ。RPAのように、従来、人手で行っていた大量の繰り返し作業を、プログラムに置き換えることができれば、生産性を飛躍的に向上させ、収益性を改善できる。

また、AIを用いた融資審査のように、デジタル技術の活用が新たな知見をもたらす可能性もある。生産・在庫管理や資金の出入記録など、広範なデータを一括して「見える化」できれば、取引先の強み、弱みが浮き彫りとなり、経営指導に役立てることも可能だろう。

そのためには、デジタルへの十分な理解と人材が欠かせない。

RPAであれば、作業の標準化など、プログラム生成のための事前準備が必要だ。融資審査のように、デジタル導入を通じて新たな知見を得ようとすれば、AIを駆使できる「新たな目利き人材」が必要となる。そうした理解の醸成と人材の養成を、経営戦略の柱の一つとしなければならない。

(2)モジュール化、アウトソース、サプライチェーン

生産工程へのデジタル技術の組み込みは、一連の生産プロセスの再構築を迫る。製造業では、すでに①モジュール化②アウトソース③オフショア化④グローバル・サプライチェーンの形成――の四つの変化が生じている。

モジュール化とは、システムやプロセスの設計・管理にあたり、機能別の構成要素に分割することをいう。デジタル化の進展は、分割されたモジュール(機能単位)の規格化、標準化を通じて、組み合わせや交換の自由度が飛躍的に高まったことが大きい。

たとえば、iPhoneは、部品(モジュール)の規格化、標準化を進めたことで、サプライヤーを世界中から募ることができるようになった。その結果、サプライヤーのアウトソースとオフショア化が進み、グローバル・サプライチェーンが形成された。

iPhoneは、米国アップル社が設計し、日本、アジア、米国、欧州のメーカーが部品を製造し、台湾の企業がこれを集めて中国国内で組み立てている製品である。もはや「米国製」とか「中国製」と呼ぶのは適当でない。「あえて言うならば、世界製( “made in the World” )」というのが、OECD(経済協力開発機構)の見解である。

金融の世界でも同様の変化が起こるだろう。金融機関にとって、すべての生産プロセスを内製化する必要はない。モジュール化やアウトソースを進め、サプライチェーンを構築するのが、最も効率的なサービス生産となりうる。

従来、金融機関は独自の本支店を構え、顧客に接してきた。しかし、モバイルのポータルサイトであれば、独自のものを用意する必要はない。IT企業やフィンテック企業からポータルサイトを買い、自社(自行)用にカスタマイズすれば十分だ。その方が、低コストで柔軟なサービスを展開できる可能性が高い。

この結果、生産プロセスのアウトソースと、サプライチェーンの形成が進む。その前提が、生産工程のモジュール化であり、規格化である。

以上を前提にすれば、個々の金融機関が真に問われるのは、「アウトソースできない、あるいはアウトソースすべきでないものは、何か」である。アウトソースをせずに、内部に残すべきものが、金融機関固有の競争力の源泉である。

それは取引先企業を目利きする力かもしれないし、資金の運用力かもしれない。残すべきコア部分を明瞭にし、周辺部を極力アウトソースし、適切なサプライチェーンの形成を目指すことが、デジタル時代の基本的な経営戦略となる。(3)人的サービスのモジュール化

ところで、モジュール化、規格化するのは、部品やシステムだけではない。生産プロセスの一つ一つにかかわる人的なサービスも、モジュール化、規格化の対象だ。平易な言い方をすれば、マニュアル化である。

リユースショップやコンビニエンスストアのような、小規模小売店を例に考えてみよう。店長や従業員は、売り上げを伸ばすために、これまで経験と知識を活かして陳列の仕方などを工夫してきた。

しかし、将来AIが導入されれば、商品の選別と陳列はAIの作業となる可能性がある。そうなれば、店長たちの仕事は、AIに沿って商品を並べる作業へと変わるだろう。人的サービスのマニュアル化である。

だからといって、店長の職がなくなるわけではない。店の運営に責任をもつ人材は必要だ。しかし、その職を長く経験しても、従来のように専門性は高まらないかもしれない。近年、多くの小売店舗で、若い店長が増えている理由だろう。

金融機関の店舗でも、モジュール化、マニュアル化のプレッシャーが高まる。店内の事務をできる限り定型化し、コストを抑制していかなければ、モバイルバンキングへの対抗が難しいといった事情もある。そうであれば、支店長や職員の位置づけを抜本的に見直す必要がある。

ただし、旅館の「おもてなし」に見られるように、サービス業にはAIでは容易に分析できない専門性もあるだろう。顧客との対面には、測り知れない価値があると主張することは可能だ。

重要なのは、その価値が具体的にどのようなものであり、どれほどのものであるか、だ。デジタルバンキングに対抗するには、店舗のもつ付加価値を明確にし、付加価値向上をとことん追求するものでなければならない。

デジタルの波は、既存店舗の人材の配置や質にも大きな変革を迫っている。

(※以下、次回その2に続く)

コメントを残す