山本謙三(やまもと・けんぞう)

オフィス金融経済イニシアティブ代表。前NTTデータ経営研究所取締役会長、元日本銀行理事。日本銀行では、金融政策、金融市場などを担当したのち、2008年から4年間、金融システム、決済の担当理事として、リーマン・ショック、欧州債務危機、東日本大震災への対応に当たる。著書に『異次元緩和の罪と罰』(講談社現代新書2753、2024年9月)。

オフィス金融経済イニシアティブ代表。前NTTデータ経営研究所取締役会長、元日本銀行理事。日本銀行では、金融政策、金融市場などを担当したのち、2008年から4年間、金融システム、決済の担当理事として、リーマン・ショック、欧州債務危機、東日本大震災への対応に当たる。著書に『異次元緩和の罪と罰』(講談社現代新書2753、2024年9月)。

日本銀行は、異次元緩和の11年間に、国債保有額を約465兆円増やした。この間の新規国債発行額が約518兆円だったので、財政赤字の約9割を日銀が面倒みた計算である。

この国債購入をめぐっては、「財政ファイナンスとほぼ同等」とする見方と、「あくまで物価目標の達成のために行うものであり、財政ファイナンスには当たらない」とする日銀の見解が対立してきた。

日銀が、財政ファイナンスを意図して国債を購入したわけでないのは明らかだ。しかし、あまりにも巨額の購入を続けたために、経済機能的にみて財政ファイナンスとほぼ同等となったことも間違いない。これを国と日銀のバランスシートから確認してみよう。

◆国のバランスシートは702兆円の負債超過

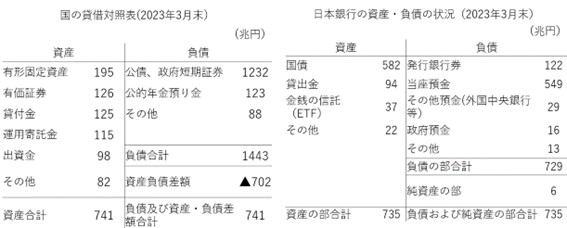

参考1が、2023年3月末時点での国と日銀のバランスシートだ。

(参考1)国と日銀のバランスシート(2023年3月末)

(出所)財務省「令和4年度『国の財務書類』のポイント」、日本銀行「第138回事業年度(令和4年度)の決算等について」をもとに筆者作成

注目すべきは、国のバランスシートの中にある「資産・負債差額」が約702兆円の負債超過に達していることだ。イメージ的にいえば、すでに使ってしまった財政支出のために、償還義務のある国債が約700兆円も残っているということである。

負債超過は債務超過と同義だ。債務超過は、民間であれば企業の存続が問われる。しかし、国の場合は、負債超過だからといって直ちに破たんはしない。国には徴税権があり、将来国民から税金を取り立てて債務を返済できるとの前提があるからだ。ただし、民主主義社会にあって、その前提がどれほど現実的かは別の検討が必要である。

◆国債を日銀の債務に置き換える「錬金術」

次に、国と日銀を合算したバランスシートを考えてみよう(参考2)。日銀による国債の大量購入は、日銀自らが、政府の財政運営から強い影響を受ける立場を選択したことにほかならない。この結果、日銀、あるいは日銀が発行する「日本円」の信認は、国に対する信認とのつながりが一段と強くなった。

(参考2)国と日銀のバランスシートの合算値(2023年3月末)

(出所)財務省「令和4年度『国の財務書類』のポイント」、日本銀行「第138回事業年度(令和4年度)の決算等について」をもとに筆者作成

合算のバランスシートの作成に当たっては、①日銀が保有する国債(資産)と国の発行する公債(債務)を相殺②国の負債超過と日銀の純資産を相殺③資産・負債差額は、分かりやすいように、プラスマイナスの符号を入れ替えてバランスシートの右辺(負債サイド)から左辺(資産サイド)に移動――といった工夫を行っている。

参考2を見ると、一部で主張される「日銀の国債購入の結果、国の財政赤字が減り、財政再建が進む」との議論は、100%誤解であることが分かる。国の債務である国債(公債)が、単に日銀の負債(発行銀行券や日銀当座預金)に置き換えられただけだ。

つまり、民間に対する国と日銀の債務の合計額は実質的に変わらず、その実態は、日銀が刷ったお札で国債を肩代わりしているにすぎない。

しかし、このカラクリは国民からは見えにくいので、一種の「錬金術」として働く。中央銀行が国債を全額引き受ければ、あたかも財政再建が進んだかのような錯覚をもたらす。しかし、そのような「うまい話」があるわけがない。財政再建が進んだわけではまったくない。

◆国が保有する資産に、新たな財源となるものはほとんどない

また、一部に「国は巨額の資産を有しているので、心配ない」とする見方があるが、これも誤りだ。国の資産である有価証券や運用寄託金などは、負債である公債や政府短期証券、公的年金預かり金などとの見合いになっている。したがって、仮に資産を売却できたとしても、資金は負債の返済に充てられ、新たな国の財源とはならない。

たとえば、「有価証券」のほとんどは外貨準備の運用としての外債だが、仮に売却できたとしても、その資金は、見合いに発行されている外国為替資金証券(政府短期証券)の償還に充てられなければならない。

また、「運用寄託金」は公的年金の保険料の積立金を寄託するものであり、見合いに公的年金預かり金(負債)が計上されている。運用寄託金を取り崩した資金は、あくまで年金給付に充てられなければならない。

「有形固定資産」は、道路や河川といった資産であり、そもそも売却が容易でない。

◆日銀の債務増加が国の負債超過を支える

国と日銀のバランスシートの合算値から見えてくるのは、国の負債超過を、日銀がお札(銀行券や当座預金)を刷って支えている姿だ。国の負債超過と日銀の資金供給(発行銀行券+当座預金など)は、ともに約700兆円に達した。名目GDP(国内総生産)を超える国の負債超過を中央銀行が補填(ほてん)しているかたちであり、さすがに財政ファイナンスに酷似しているといわざるをえない。

果たして、この姿を市場はどうみるか。幸いにして、これまでのところは国も日銀も信認を維持できているが、楽観視が許される状況にはない。信認は市場心理によるところが大きく、何らかのショックが起きれば、突然崩れる可能性がある。

日銀は、財政ファイナンス酷似のバランシートから早く脱却しなければならない。そのためには、保有国債を直ちに市中に引き渡すのが望ましいが、コトここに及んだあとでは、満期を待たずに中途売却するのはリスクが大きい。金融市場を混乱させかねない。

植田日銀が7月に公表した国債買い入れの減額も、満期を待って緩やかに国債残高を圧縮する計画である。ただし、このやり方では、国債残高を平時の水準に戻すのに10年以上がかかる(筆者試算)。

その間に起きかねない信認低下を避けるには、日銀は財政ファイナンス酷似の国債保有から決別する姿勢を、世の中にはっきりと示す必要がある。そうした方針の明示なしには、いつかまた、政治や社会から「国債を買ってほしい」「異次元緩和でできたことをなぜやれない」と迫られることになる。そうなってからでの対応は、事態を一層難しくし、中央銀行と通貨への信認をいよいよ傷つけかねない。

コメントを残す